por Ángela M. Labrador | Jun 3, 2016 | autónomo, autonomos, autónomos Madrid, ayudas autónomos Madrid, ayudas y subvenciones, Comunidad de Madrid, emprendedores, empresas, noticias, Tarifa plana 50 euros, Tarifa plana autónomos

Como ya habíamos adelantado, se ha hecho efectiva la ampliación a 18 meses de la Tarifa Plana 50 euros para autónomos. Se trata de una línea de ayudas a emprendedores madrileños, adicional a las reducciones previstas en el pago de cuotas de autónomos, en concreto a los acogidos a Tarifa Plana. Se pretende facilitar el comienzo de su actividad e impulsar el autoempleo en la Comunidad de Madrid. Desde el día 31 de mayo ya se puede solicitar la ampliación de Tarifa Plana en Madrid, por eso hoy queremos ver con detalle la letra pequeña de la ampliación de la Tarifa Plana en Madrid.

En este artículo te vamos a explicar con un ejemplo y vamos a acudir a la norma que recoge la ayuda, para ver en qué consiste realmente esta ayuda, porque la publicidad que se le ha dado en la prensa puede dar lugar a malentendidos.

Cuantía de la ayuda

Según el Acuerdo de 17 de mayo de 2016, del Consejo de Gobierno, por el que se aprueban las normas reguladoras y se establece el procedimiento de concesión directa de las ayudas del Programa de Consolidación del Trabajo Autónomo, publicado en el BOCM el 30 de mayo de 2016:

«Para el cálculo de la subvención, se tomará como referencia la base mínima de cotización, establecida con carácter general en la correspondiente Orden anual del Ministerio de Empleo y Seguridad Social, vigente en el mes en que se haya producido el alta del trabajador autónomo y el tipo mínimo de cotización vigente en el citado mes, incluida la incapacidad temporal.

El importe mensual de la subvención será la diferencia entre la cuota que abonaría un autónomo con las condiciones establecidas en el párrafo anterior, acogido a las ayudas del artículo 31.1 de la Ley 20/2007, de 11 de julio, y la cuota fija mensual establecida durante los primeros seis meses desde su alta inicial.»

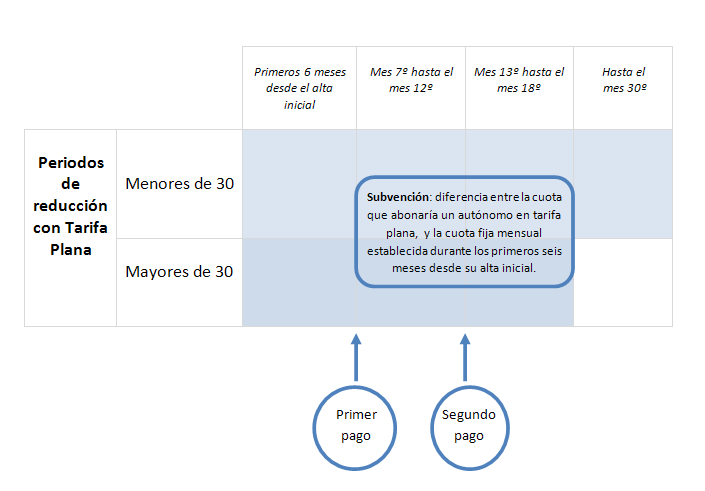

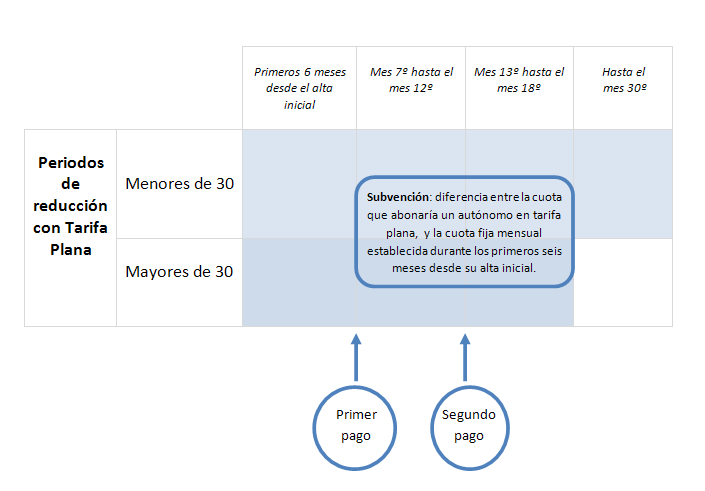

Es decir, que durante los 6 primeros meses el autónomo pagará la cuota de Tarifa Plana, que son aproximadamente 53,07 euros, y a partir del séptimo mes, pagará la cuota que resulte de restar a la cuota completa (que haya fijado el autónomo) la cantidad de 53,07 €.

Os ponemos el siguiente ejemplo para que se vea mejor:

Cuota durante los 6 primeros meses: 53,07 €.

Base de cotización con carácter general del autónomo*: 131,56 €

Para obtener la cuota a pagar aplicando la subvención realizamos la siguiente resta: 131,56 – 53, 07 = 78,49 € Durante el tiempo que dura la ayuda, la cuota a pagar será de 78,49 €

*La cantidad indicada para nuestro ejemplo como base de cotización con carácter general es orientativa, ya que variará según la base seleccionada por el autónomo.

Por lo que realmente, el autónomo pagará durante 6 meses 53,07 de cuota de autónomos, y durante los siguientes 12 meses, la cantidad resultante de hacer la citada resta, según nuestro ejemplo pagaría 78,49 € cada mes.

Otro detalle que es preciso aclarar es que la subvención no dura 18 meses como puede parecer por los titulares, dura 12 meses, que sumados a los 6 iniciales, hacen que durante 18 meses el autónomo pague menos cuota.

Serán subvencionables las cuotas de los autónomos acogidos a Tarifa Plana, durante un máximo de doce meses, siempre que se mantengan las condiciones y requisitos para ser beneficiario.

Los autónomos menores de 30 años, que están acogidos a Tarifa Plana, cuando finaliza el periodo subvencionable de la ayuda al decimoctavo mes, continuarán con la reducción que le correspondería aplicar por los 12 meses restantes.

A pesar de que las cifras reales no sean las esperadas, menos da una piedra, y es una medida que todos los nuevos autónomos en Madrid deberían conocer. Vamos a ver a continuación todos los detalles a tener en cuenta para solicitar la ayuda:

Destinatarios

Autónomos dados de alta en RETA acogidos a Tarifa plana a partir de Octubre de 2015.

Requisitos:

- Mantener las condiciones de beneficiarios en Tarifa Plana durante toda la subvención.

- Estar al corriente en las obligaciones tributarias y con la Seguridad Social.

- Realizar la actividad en la Comunidad de Madrid.

Solicitud, plazo y pago

- Autónomos dados de alta después de febrero de 2016: A partir del tercer mes hasta el último día del séptimo mes desde el alta inicial.

- Autónomos cuya alta está comprendida entre octubre de 2015 y febrero de 2016, ambos inclusive: Hasta el 30 de agosto de 2016.

Los interesados podrán realizar solicitud vía telemática, si disponen de Certificado electrónico, o presencial en cualquier oficina de registro. La concesión es directa por orden de presentación de solicitudes hasta agotar fondos, siendo el plazo máximo para notificar la concesión de tres meses.

La ayuda se abonará mediante transferencia bancaria en dos pagos anticipados. El primero, correspondiente a los meses séptimo a duodécimo, no se realizará hasta que hayan transcurrido seis meses desde el alta inicial. El segundo pago anticipado será transcurridos los doce meses, correspondiente a los meses decimotercero a decimoctavo.

Compatibilidad

Es compatible con otras ayudas para la misma finalidad, procedentes de cualquier Administración, siempre que el importe no supere el coste de la actuación incentivada. Son incompatibles con el pago único de la prestación por desempleo.

Exclusiones

- Autónomos en calidad de familiares colaboradores, y los socios, familiares de socios, o miembros de lso órganos administradores de sociedades mercantiles.

- Incumplimiento de los artículos 13.2, 13.3 y 14 de la Ley General de Subvenciones.

Antes de finalizar, queremos decir que se trata de una medida muy necesaria, y que servirá para fomentar el emprendimiento. Sería muy interesante que se pudiera aplicar este tipo de ayudas a nivel nacional. Habrá que esperar a ver cómo resulta esta experiencia y si se extiende a otras comunidades.

¿Eres autónomo? También te interesa leer:

400 ayudas para empresas para contratar

¿Qué seguros son obligatorios para las empresas?

Nuevas ayudas para jóvenes emprendedores de 1.800 euros

Cómo puedo capitalizar el paro para montar una empresa

Fuente: BOCM

por Ángela M. Labrador | Feb 18, 2016 | blog, empresas, impuestos, negocios

Tras la reforma del Impuesto Sociedades, este año se presenta con novedades para las sociedades civiles, cambios que se deben aplicar desde el 1 de enero de 2016. En este artículo vamos a ver en qué consisten, y cómo hacen las Sociedades Civiles el modelo 347 este año.

¿Qué es una Sociedad Civil?

La Sociedad Civil se crea por un contrato privado entre dos o más personas, que ponen en común capital, con el fin de repartir las ganancias entre ellas posteriormente.

No existe un mínimo legal para su constitución, el capital está compuesto por aportaciones de los socios, que pueden ser monetarias o de trabajo.

Podrán tener, o no, personalidad jurídica propia. Esto dependerá de que sus pactos sean públicos o secretos. En el caso de que éstos sean secretos, se regirán por las disposiciones propias de las Comunidades de Bienes.

Se deberá constituir mediante escritura pública si se aportan bienes inmuebles y/o derechos reales.

A efectos de ser consideradas contribuyentes del Impuesto de Sociedades, las sociedades civiles deberán constituirse en escritura pública o en documento privado, siempre que éste último se haya presentado ante Hacienda a efectos de la asignación de un número de identificación fiscal de las personas jurídicas y entidades sin personalidad.

Novedades para las Sociedades Civiles en 2016:

- La Disposición Transitoria Decimonovena de la Ley de IRPF establece un régimen fiscal especial para los supuestos de disolución y liquidación de sociedades civiles con personalidad jurídica y objeto mercantil que, habiendo tributado hasta el 31 de diciembre de 2015 en régimen de atribución de rentas por el IRPF, cumplan los requisitos para adquirir la condición de contribuyentes del Impuesto de Sociedades a partir del 1 de enero de 2016.

- La Disposición Transitoria Trigésimo Segunda de la Ley del Impuesto sobre Sociedades define un régimen transitorio aplicable a las sociedades civiles, que a partir del 1 de enero de 2016, pasen a ser contribuyentes de este impuesto.

- En la Disposición Transitoria Trigésima a la Ley del IRPF se especifica que las personas físicas contribuyentes del IRPF, socios de sociedades civiles, que adquieran a partir del 1 de enero de 2016 la condición de contribuyentes del Impuesto sobre Sociedades, habiendo tributado anteriormente en el régimen de atribución de rentas por el IRPF, podrán seguir aplicando las deducciones por actividades económicas acreditadas a dicha fecha y pendientes de aplicación, siempre que se cumplan las condiciones, requisitos y límites establecidos en el artículo 69 de la Ley del IRPF y en la Ley del Impuesto sobre Sociedades.

Opciones que tienen las Sociedades Civiles tras la reforma fiscal:

Existen 4 posibilidades por las que pueden optar los socios:

- Que siga existiendo la Sociedad Civil y pase a tributar por el Impuesto de Sociedades a partir de enero de 2016.

- Que se disuelva y liquide la Sociedad Civil, y las personas físicas se den de alta como autónomos.

- La Sociedad Civil se transforma en Sociedad Limitada.

- Se disuelve la Sociedad Civil y se crea una comunidad de bienes.

La reforma fiscal de junio de 2014, trajo una novedad importante ya que, a partir del 1 de enero de 2016, las Sociedades Civiles tributarán en el Impuesto sobre Sociedades, cuando tengan un objetivo mercantil.

Hasta ahora no eran consideradas sociedades mercantiles, y sus miembros tributaban por el IRPF en atribución de rentas, cada socio hacía su declaración de la renta y sus correspondientes declaraciones trimestrales de IRPF.

Tras la reforma, los socios deberán optar por alguna de las posibilidades que hemos planteado anteriormente. Si deciden pasar a tributar por el Impuesto de Sociedades, deberán llevar a su vez una contabilidad mercantil, y registrar y declarar los ingresos de los socios.

Si no desean este cambio, durante el primer semestre de 2016 podrán acordar la disolución, con la correspondiente liquidación de la sociedad civil. Teniendo un plazo de 6 meses para la extinción de la sociedad, disfrutando de un régimen fiscal especial durante dicho periodo.

¿Cómo hacen las Sociedades Civiles el modelo 347 en 2016?

Frente a los impuestos que se deben presentar el 29 de febrero de este año, la Declaración Anual, Operaciones con Terceros, modelo 347, se pueden dar varios casos:

Si la Sociedad Civil se transformó en Sociedad Limitada en 2015, habría que presentar dos modelos 347: uno por la parte como Sociedad Civil y otro como Sociedad Limitada.

Esto será necesario siempre que estemos hablando de operaciones que superen 3.005 €, tras la transformación a Sociedad Limitada, además se deberá haber indicado su nueva situación, registrándose en la Agencia Tributaria como tal. Esto se deberá reflejar en su nueva Tarjeta del Código de Identificación Fiscal.

Si el cambio a Sociedad Limitada se hizo en 2016, habría que presentar en la Declaración anual de 2015 un modelo 347 por la Sociedad Limitada, y en la Declaración Anual del próximo año, ya presentaría el 347 como Sociedad Limitada.

Fuente: Ley de Sociedades, Ley de IRPF

por Ángela M. Labrador | Jul 29, 2015 | autónomo, autonomos, ayudas autónomos

Se amplían las ayudas para nuevos autónomos de BBVA y ATA

El 24 de julio se ha renovado el acuerdo entre BBVA y ATA para ampliar fondos para ayudas destinadas a nuevos autónomos, dentro de la iniciativa Yo Soy Empleo, tras el éxito de la convocatoria de 2014.

La ayuda consiste en una subvención a fondo perdido de 1.500 eurospara los primeros gastos como autónomo, que se concederá a los primeros 250 autónomos que los soliciten y que se hayan dado de alta desde el 1 de julio de 2015.

- ¿Cuáles son los requisitos para acceder a esta ayuda?

- Estar dado de alta en el RETA a partir del 1 de julio de 2015.

- Hacerte socio de ATA.

- Domiciliar en tu cuenta BBVA la cuota de Seguridad Social.

- ¿Cómo solicitar la ayuda de ATA y BBVA?

Deberás presentar certificado de estar al corriente de pagos con Seguridad Social y Hacienda, certificado de alta, número de cuenta y boletín de socio en la sede de ATA, o remitir la documentación por correo a la dirección que te indiquen en ATA.

Tienes un plazo de 3 meses para solicitar la ayuda tras darte de alta como autónomo.

Una vez presentada la solicitud, te informarán sobre su concesión por correo electrónico en 15 días, donde te indicarán el programa de pagos de la ayuda, que se ingresará proporcionalmente cada 4 meses.

- ¿Qué ocurre con la ayuda si tengo que darme de baja como autónomo?

En el caso de que tengas que darte de baja como autónomo no tendrás que devolver las cantidades ya percibidas de la ayuda, pero dejarás de recibir los siguientes ingresos de la parte que falte por abonar de ésta.

Es importante mantener la domiciliación de cuotas de Seguridad Social durante los 12 meses para que puedan comprobar que sigues dado de alta como autónomo.

Esta ayuda es compatible con la ayuda por contratar trabajadores de 1.500 euros de Yo Soy Empleo

Fuente: YoSoyEmpleo.