¿Cómo evitar notificaciones electrónicas en verano?

Tras este mes de julio con la temporada de presentación de impuestos es posible que recibas notificaciones por parte de la Administración. ¿Tienes planes para irte de vacaciones en agosto? Te contamos cómo evitar las notificaciones electrónicas durante el verano.

Recuerda que las notificaciones electrónicas se consideran recibidas después de 10 días naturales desde la fecha en que llega la notificación al buzón.

Para evitar problemas es recomendable que accedas al menos cada 10 días al buzón de notificaciones. La no visualización de la notificación no te exime de las consecuencias que pudieran derivarse tras ella.

¡Activa los días de cortesía! Esto te ayudará a evitar disgustos durante tus días libres.

Si no sabes cómo hacerlo, ¡te ayudamos! Descubre cómo solicitar los días sin notificaciones, más abajo:

¿Qué son los días de cortesía para el envío de notificaciones?

La Agencia Tributaria denomina «días de cortesía» al periodo de 30 días naturales durante el cual los usuarios pueden optar por no recibir notificaciones en su dirección electrónica, un derecho establecido en la Orden EHA/3552/2011, de 19 de diciembre.

Para solicitar los días de cortesía es necesario hacerlo con al menos 7 días naturales de antelación al inicio del periodo deseado.

Como ya sabrás, la Agencia Tributaria utiliza la Dirección Electrónica Habilitada para enviar notificaciones electrónicas a los usuarios a través de su servicio en Internet.

Para disfrutar de los días sin notificaciones es imprescindible realizar previamente:

- Configuración de tu buzón electrónico o Dirección Electrónica Habilitada.

- Suscripción a los procedimientos de AEAT para recibir notificaciones.

Es necesario disponer de un DNI o Certificado Electrónico para utilizar estos servicios.

En el caso de que la notificación sea obligatoria Hacienda podrá asignar de oficio una dirección electrónica habilitada para cumplir con esta obligación.

Si estás suscrito voluntariamente para recibir notificaciones electrónicas los días de cortesía aplicarán solo a los procedimientos a los cuales te hayas suscrito.

Importante: las notificaciones electrónicas que te hayan remitido anteriores al periodo de cortesía que solicites se van a entender como notificadas, aunque hayan transcurrido 10 días sin acceder a tu buzón.

¿Cómo solicitar los días de cortesía para evitar notificaciones en tus vacaciones de verano?

Si te vas a ir de vacaciones en agosto y deseas marcar esa fecha como días de cortesía deberás acceder a tu buzón electrónico y configurarlo para no recibir notificaciones durante los días que estés ausente.

Esta solicitud tendrás que realizarla, al menos, 7 días antes de la fecha en que no deseas seguir recibiéndolas.

Los usuarios incluidos en el sistema de Notificaciones Electrónicas Obligatorias (NEO) o que se hayan suscrito voluntariamente a los procedimientos para recepción de notificaciones en la sede electrónica de AEAT, podrán:

- Señalar hasta un máximo de 30 días en cada año natural.

- Durante esos días la Agencia no podrá poner notificaciones a su disposición en la Dirección Electrónica Habilitada única (DEHú).

Si la persona que va a gestionar las notificaciones electrónicas y los días de cortesía es un tercero deberá estar apoderado en el trámite GENERALNOT y asegurarse de que el apoderamiento ha sido confirmado por parte del apoderado.

Al acceder al servicio la aplicación va a validar si efectivamente el titular del Certificado Digital está suscrito a alguno de los procedimientos de notificaciones electrónicas de AEAT.

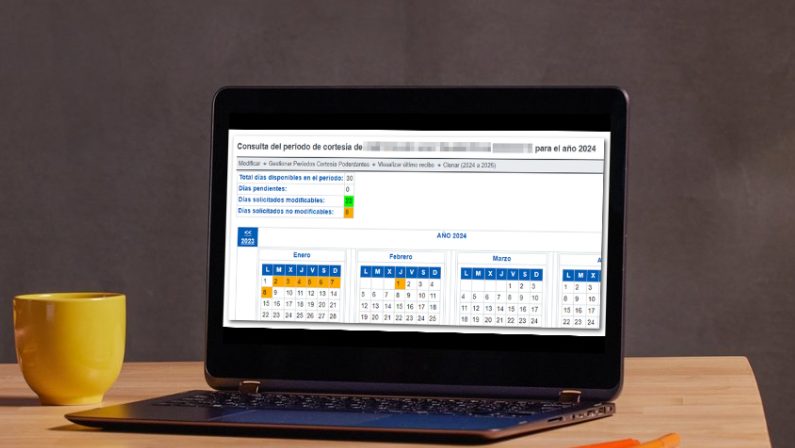

De ser así, se mostrará el calendario del año natural para señalar los días deseados.

Para una adecuada planificación de las ausencias deberás tener en cuenta lo siguiente:

- Los días de cortesía tienen efectos, exclusivamente, en relación con las notificaciones en la Dirección Electrónica Habilitada única.

- Será necesario marcar también los sábados y domingos.

- Si el obligado tributario se encuentra suscrito de forma voluntaria a la recepción de notificaciones electrónicas, lo dicho anteriormente sólo tendrá efectos respecto a aquellos procedimientos en los que se encuentre suscrito.

- Para indicar los días de cortesía a los poderdantes habrá que:

- Seleccionar «Gestionar Periodos Cortesía Poderdantes».

- Hacer clic en «Asignar periodo de cortesía».

Después:

- Será necesario pulsar sobre «Modificar» para iniciar la solicitud de días de cortesía. Únicamente se podrán seleccionar los días disponibles.

- Una vez seleccionados los días que se necesiten estos aparecerán marcados en verde.

- A continuación, habrá que hacer clic en «Validar» y, seguidamente, en «Firmar y Enviar».

- Entonces se abrirá una ventana en la que será necesario marcar «Conforme» y pulsar de nuevo en «Firmar y Enviar».

Tras realizar estos pasos se va a generar un resguardo de solicitud con un código CSV y el calendario con los días de cortesía seleccionados y actualizados, además de la fecha y hora de la solicitud.

Para tener el recibo de presentación en formato PDF habrá que hacer clic en «Visualizar el recibo de presentación».

¡Importante! En cualquier caso, recuerda que en el aviso de la parte superior encontrarás el mencionado CSV para recuperar el justificante a través de la opción «Cotejo de documentos mediante código seguro de verificación (CSV)» cuando lo necesites.

¿Necesitas anular alguna de las fechas señaladas en tus días de cortesía?

Para modificar o anular alguna de las fechas que has señalado tendrás que seguir estos pasos:

- Deberás hacer clic en «Volver a la pantalla principal» (situado justo bajo el calendario). Ahí vas a ver los días que has solicitado.

- Después, tendrás que señalar la opción «Modificar». Recuerda que para cambiar alguna fecha tendrás que estar dentro de los 7 días antes del inicio.

Para obtener un resguardo en PDF con la asignación de esos días tendrás que usar la opción «Visualizar último recibo», que aparece en la parte superior, y obtendrás un nuevo PDF.

Y, ¡ya lo tendrías listo! Ahora solo quedaría disfrutar de esas merecidas vacaciones y desconectar de todo 🙂

¿Es posible marcar menos de 30 días de cortesía?

¡Claro! Si te vas menos de los 30 días puedes marcar el intervalo que te interese ahora.

No es obligatorio coger los 30 días seguidos podrás usar los días restantes para otro periodo que te pueda interesar dentro del año natural.

Los días de cortesía tienen efectos, de manera exclusiva, en relación con las notificaciones en la Dirección Electrónica Habilitada única.

Las notificaciones electrónicas puestas a disposición con anterioridad al inicio del período de días de cortesía se entenderán notificadas por el transcurso de 10 días sin acceder a las mismas.

Solicitar los días de cortesía facilita la desconexión digital durante las vacaciones y, además, protege a los empresarios y autónomos de posibles sanciones por no atender a tiempo las notificaciones de la Agencia Tributaria.

Más abajo, te contamos de qué sanciones se trata.

¿Cómo solicitar los días de cortesía si eres apoderado?

Si accedes con un Certificado Digital que tenga confirmado el apoderamiento GENERALNOT o algún otro apoderamiento específico de notificaciones vas a poder modificar los días propios del titular del Certificado (apoderado) desde el botón «Modificar».

Podrás hacerlo siempre que se encuentre suscrito a alguno de los procedimiento de notificaciones electrónicas en nombre propio o si está en NEO.

En este caso aparecerá el calendario para poder seleccionar los días que se requieran.

Lo más recomendable es asignar los días de forma masiva de los poderdantes y que estos días coincidan con los del propio apoderado.

Gestión de días de cortesía de los poderdantes

Asimismo, si tienes confirmado el apoderamiento GENERALNOT la aplicación también te mostrará la opción para gestionar los días de cortesía de los poderdantes.

Para ello, deberás acceder con un Certificado que tenga confirmado el apoderamiento.

Estos días de cortesía se rigen por los que tenga asignado el contribuyente, no por los del apoderado, por lo que se recomienda que coincida el calendario marcado para ambos.

Ahora bien, las opciones de gestión de períodos de cortesía son:

- «Consultar/Modificar poderdantes».

- «Consultar Periodos de Cortesía de Poderdantes».

- Asignación masiva Periodo de Cortesía a Poderdantes».

- «Clonación masiva Periodo de Cortesía a Poderdantes»

A continuación, te indicamos cómo gestionar todas estas opciones.

¿Cómo asignar un periodo de cortesía de forma masiva a todos los poderdantes o clientes?

Desde la opción «Asignación Masiva de Periodo de Cortesía a Poderdantes año 20XX» es posible seleccionar los poderdantes que se deseen para asignarles de forma colectiva los mismos días de cortesía que haya solicitado el apoderado para sí mismo a partir del día que aparezca indicado en el aviso.

En este caso, será posible:

- Buscar por NIF o por Nombre.

- Filtrar en función de si tienen días de cortesía asignados o no.

Después, simplemente será necesario:

- Marcar los poderdantes elegidos.

- Hacer clic en «Aceptar» y «Firmar y Enviar» para realizar la solicitud.

Una vez se haya procesado esa asignación masiva se va a mostrar una ventana de respuesta con el listado de los NIF y CSV que correspondan a cada asignación.

Además, se va a generar un PDF a modo de recibo de presentación que incluirá toda la información necesaria.

¿Cómo realizar una clonación masiva del período de cortesía a todos los poderdantes?

Existe, además, la opción «Clonación masiva Periodo de Cortesía a Poderdantes (20XX a 20XY)».

Esta opción permite seleccionar los poderdantes que se desee para asignarles de forma colectiva para el próximo año (en este caso, 2025) los mismos días de cortesía que haya solicitado el apoderado para sí mismo en el presente año (2024).

Los pasos a seguir son:

- Marcar los poderdantes seleccionados.

- Hacer clic en «Aceptar». Ahí aparecerá una ventana con los poderdantes elegidos en el paso anterior junto a un enlace para poder ver los días resultantes.

- Señalar «Firmar y Enviar» para dejar registrada la clonación de días de cortesía.

En este caso, aparecerá un resguardo el cual es fundamental guardar ya que no se puede recuperar de manera posterior, a no ser que se anoten los CSV.

¿Es posible consultar y modificar los días de cortesía de los poderdantes?

Así es. Desde la opción «Consultar/Modificar Poderdantes» será posible:

- Revisar los días que ya se hayan seleccionado.

- Añadir más días.

- Modificar días.

Para ello, se podrá visualizar un listado con los poderdantes que han otorgado el poder GENERALNOT.

La aplicación permite filtrar por poderdantes que tienen ya asignados los días de cortesía y los que aún no los tienen.

Esta información se podrá ver en un archivo tipo Excel.

Una vez que se tenga detectado el poderdante del que se quiere consultar o modificar el calendario:

- Se marcará la casilla con sus datos.

- Se hará clic en «Aceptar.

- Habrá que pulsar el botón «Modificar» para que se cargue el calendario que permite marcar los días deseados.

- Después, será necesario hacer clic en «Validar».

- Y, por último, en «Firmar y Enviar».

¿Cómo consultar el período de cortesía de un poderdante?

Esta opción es muy sencilla. Simplemente habrá que hacer clic en «Consultar Período de Cortesía de Poderdante».

Ahí se podrán consultar los días del periodo de cortesía del año en cuestión para un poderdante concreto. ¡Importante! En este caso, no es posible modificar nada.

¿Qué usuarios reciben notificaciones electrónicas consideradas obligatorias por la AEAT?

Van a recibir las notificaciones electrónicas consideradas obligatorias por la AETA:

- Sociedades anónimas y de responsabilidad limitada.

- Usuarios inscritos en el Registro de Devolución Mensual de IVA (REDEME).

- Personas jurídicas y entidades sin personalidad jurídica que no tengan nacionalidad española.

- Usuarios que tributen en el Régimen Especial del Grupo de Entidades del IVA.

- Usuarios que tributen en el Régimen de Consolidación Fiscal del Impuesto de Sociedades.

- Uniones temporales de empresas.

- Contribuyentes del Registro de Grandes Empresas.

- Usuarios que presenten declaraciones aduaneras por EDI.

- Quienes representen a un interesado obligado a relacionarse electrónicamente con AEAT.

- Quienes ejerzan una actividad profesional para la que se requiera colegiación.

- Otros, como agrupaciones de interés económico, o fondos de capital o inversiones diversos, así como fondos de pensiones.

Sanciones por no responder a tiempo las notificaciones de Hacienda

No atender oportunamente una notificación electrónica de Hacienda puede resultar en sanciones significativas.

Según el Tribunal Económico Administrativo Central (TEAC) la falta de respuesta a estas notificaciones constituye una infracción por obstrucción a la actuación administrativa.

Estas sanciones pueden variar desde los 150 euros para la primera infracción hasta los 600 euros en caso de reincidencia.

En situaciones más graves las multas pueden alcanzar hasta el 3% de la cifra de negocio con un límite máximo de 600.000 euros

¿Se pueden solicitar días de cortesía para evitar notificaciones en Seguridad Social?

A diferencia de Hacienda en el caso de Seguridad Social no se permite habilitar días de cortesía, por lo que sí podrías recibir notificaciones durante tus vacaciones.

Al recibir una nueva notificación TGSS te concede un plazo de 10 días para consultarla. Una vez transcurrido ese plazo se te considerará notificado, la hayas leído o no.

Recuerda que debes consultarlas o delegar esta tarea a alguien de tu equipo para poder desconectar.

Esperamos que Seguridad Social copie pronto el sistema de «días de cortesía» de Hacienda para que los profesionales laboralistas puedan tomarse esas merecidas vacaciones sin preocupaciones.

¿Te han servido de ayuda estos consejos? No olvides dejar más abajo tus comentarios, ¡nos encanta leerte!

¡Feliz verano!

Grupo2000, centro de formación especializado en contratos de formación

Grupo2000 somos un centro de formación especializado en contratos de formación en alternancia.

Si estás interesado/a en ampliar tu plantilla el contrato de formación es una opción muy útil. Permite contratar durante 2 años sin pagar Seguros Sociales.

Para más información, ¡contáctanos! Puedes chatear online con nuestro equipo o llamarnos al 958 80 67 60.