por Ángela M. Labrador | Jul 5, 2018 | autónomo, blog, conciliación, impuestos, IRPF, IVA, Presupuestos Generales del Estado

Por fin entra en vigor la Ley de Presupuestos Generales del Estado 2018. Este año se presenta con muchas novedades que debes conocer, por eso hoy te ofrecemos un resumen de las principales medidas de los presupuestos generales 2018 que entran en vigor ya y te pueden afectar.

Medidas de los PGE 2018 que ya te afectan

- El permiso de paternidad se amplía a 5 semanas. Todos los bebés que nazcan a partir del 5 de julio tendrán la suerte de tener a papá en casa una semana más. Se sigue avanzando poco a poco en este terreno, se incrementa de 4 a 5 semanas. Recordamos que también en proceso una propuesta de Ley para aumentar el permiso de paternidad a 16 semanas, pero esta propuesta de momento tiene que seguir todos los trámites correspondientes antes de ver la luz.

- Sube la cuota de autónomos cerca de 4 euros más al mes. Los trabajadores por cuenta propia son los que han salido más perjudicados en estos presupuestos generales, ya que se sube cerca de 4 euros mensuales la cuota de los autónomos que coticen por la base mínima. Según los presupuestos, la base mínima de cotización se incrementa en un 1,4%. Los trabajadores que coticen por la base máxima también saldrán perjudicados, pasarán de pagar 3.751,26 euros a 3.803,70 euros al mes.

- Suben las pensiones un 1,6% con carácter general y un 3% para las pensiones mínimas y no contributivas. Lo más destacable es que suben con carácter retroactivo, esta subida se aplicará desde el mes de enero. Por ello, los jubilados recibirán dicho incremento y todas las cantidades atrasadas en la paga extraordinaria de julio.

- Mejoras en el impuesto de la Renta: Se amplia el margen para no tener que presentar la declaración de la Renta. El límite para esta obligación pasa de los 12.000 euros a 14.000 euros brutos al año. Además, los usuarios que perciban entre 14.000 y 18.000 euros brutos anuales, pagarán menos impuestos.

- Nuevas ayudas para situaciones de dependencia y familias numerosas: Se incluye una deducción de 1.200 euros en la tributación del IRPF para los casos que tengan a cargo un cónyuge discapacitado y se incrementa la deducción por familia numerosa en 600 euros por cada hijo.

- Se incrementa el presupuesto para becas y ayudas generales. Se aumenta en 30 millones. Se trata de una buena noticia, ya que el incremento va a beneficiar a diferentes colectivos.

- Se aumenta la base reguladora de las pensiones de viudedad, que pasará de ser del 52% al 56%.

- Se refuerza la asignación de presupuesto contra la violencia de género. Entraría en vigor el incremento de 200 millones más del Pacto de Estado contra este gran problema social.

- Se rebaja el IVA del cine, que pasaría del 21% al 10%.

Ayudas para el contrato de formación

Otras medidas muy interesantes, de las que apenas se ha hecho eco la prensa, pero debes conocer son dos ayudas destinadas a fomentar la inserción laboral de los jóvenes inscritos en Garantía Juvenil:

- Ayuda de 430,27 euros para los jóvenes inscritos en Garantía Juvenil que sean contratados mediante contrato de formación y aprendizaje.

- Ayuda de 250 euros al mes por la transformación de contratos indefinidos que provengan de la anterior medida.

Estas medidas entrarán en vigor el 4 de agosto de 2018. Pero ya puedes ver toda la información sobre ellas en nuestro blog. Haz clic aquí para conocer todos los detalles.

por Ángela M. Labrador | Jun 21, 2018 | autónomos, blog, empresas, Impuesto de Sociedades, impuestos, IRPF, IVA

Comienza uno de los meses más importantes para cualquier autónomo o empresa, en el que hay que presentar diferentes impuestos. Te informamos sobre cuáles las obligaciones fiscales para tu empresa en el mes de julio de 2018.

Lo más importante: tomar nota de todos los plazos de presentación para que no se te pase ninguno.

En unos días hay que comenzar a preparar el cierre del segundo trimestre fiscal, que corresponde a la presentación del mes de julio. Y además, presentar algunos anuales. A continuación te ofrecemos un resumen de los más importantes:

Autoliquidación del IVA. Modelo 303

En julio se deben presentar los datos correspondientes al segundo trimestre del IVA, mediante el modelo 303.

Deben realizarlo todas las empresas y autónomos para informar sobre el IVA de todas las operaciones que hayan realizado durante los tres meses previos, tanto del IVA repercutido, como del IVA soportado.

El plazo de presentación va desde el día 1 hasta el 20 de julio.

Retenciones e ingresos a cuenta del IRPF. Modelo 111

Se trata de un modelo que se presenta de forma trimestral. El plazo de presentación comienza el día 1 y finaliza el día 20 de julio.

El modelo 111 deben presentarlo todos los autónomos y empresas que hayan emitido o recibido facturas con retención y empresas con trabajadores en plantilla. Sirve para informar sobre el conjunto de retenciones realizadas.

Retenciones e ingresos a cuentas de rentas o rendimientos procedentes del arrendamiento o subarrendamiento de inmuebles urbanos. Modelo 115

Es otro modelo que debes presentar de forma trimestral para declarar las retenciones aplicadas por el alquiler de inmuebles que haya hecho tu empresa para desarrollar su actividad.

El plazo para presentar el modelo 115 también comienza el día 1 de julio y finaliza el día 20 del mismo mes.

Autoliquidación de pagos fraccionados a cuenta del IRPF. Modelo 130

Se trata de otro modelo trimestral, que deben presentar los autónomos, para declarar los anticipos que se realizan a cuenta de la declaración anual del IRPF en relación a los beneficios obtenidos por su actividad.

El modelo 130 es para aquellos que se rigen por la estimación simplificada. Ojo, si tributas por módulos (estimación objetiva), deberás presentar otro diferente, el modelo 131.

El plazo de presentación tanto para el modelo de estimación directa, como el de estimación objetiva, comienza el mismo día 1 y finaliza el día 20 de julio.

Impuesto de sociedades. Modelo 200

El modelo 200 es una declaración anual que tienes que presentar si eres una empresa o sociedad con personalidad jurídica cuyo periodo impositivo coincida con el año natural. Se trata de un impuesto que se aplica en relación al resultado anual que haya obtenido la empresa.

El plazo de presentación va desde el 1 hasta el 25 de julio.

El mes de julio es el mes de presentar además muchos impuestos más específicos, te recomendamos consultar el calendario completo del contribuyente aquí, por si acaso tu empresa debe presentar algún modelo adicional.

Julio es un mes bastante intenso, por lo que hacer una previsión de todos los impuestos que tienes que presentar y comenzar a preparar todo ya puede ayudarte a gestionarlo de forma más llevadera. ¡Mucho ánimo!

Más artículos que te pueden interesar de nuestro blog:

TGSS avisa, las cuentas de cotización se unificarán antes de octubre de 2018

¿Necesitas actualizar la protección de datos de tu empresa? Apúntate a este curso

Novedades en SII aplicables desde julio de 2017, evita sanciones

6 hábitos que debes cambiar tras la nueva Ley de Protección de Datos

Sanciones de 3000 euros por no hacer el alta previa de los autónomos.

¿Hasta qué hora puede trabajar un trabajador con un contrato de formación?

Fuente: AEAT.

por Ángela M. Labrador | Jun 12, 2018 | blog, empresas, facturación, fiscal, IVA, SII

En unos días entrarán en vigor las modificaciones técnicas y formales que se publicaron en la Orden HFP/187/2018, de 22 de febrero. Desde el 1 de julio se aplican en SII las novedades que veremos a continuación, toma nota y evita sanciones:

Cambios en SII que entran en vigor el 1 de julio de 2018

La Orden HFP/187/2018 recogía una serie de indicaciones cuyo fin es realizar modificaciones técnicas y formales en la Orden HFP/417/2017, que desarrollaba las especificaciones técnicas para la llevanza de los libros de registro del IVA a través de SII (Suministro Inmediato de Información), el nuevo sistema para la liquidación del IVA de AEAT.

Os resumimos los cambios más importantes:

- Los sujetos pasivos que estén obligados a trabajar con SII y tengan una fecha diferente al primer día de ejercicio quedarán también obligados a remitir los registros de facturación correspondientes al tiempo anterior a la inclusión. Al igual que ya hicieron las empresas que comenzaron a trabajar con SII en julio de 2017, las empresas con diferente fecha de inicio de ejercicio también tendrán que enviar otras facturas, para estos casos se añade una clave 16 «primer semestre 2017 y otras facturas anteriores a SII». El plazo para remitir los registros de facturación correspondientes a este periodo, según la Disposición adicional segunda, estará comprendido entre el día de inclusión y el 31 de diciembre del ejercicio en que se produzca ésta.

- Se añade un nuevo campo identificativo para los registros de facturación realizados por una entidad, cuando se trate de una reestructuración societaria, que se deberá incluir en todos los libros registro.

- Se incluyen dos marcas asociadas a las claves de factura:

- La descripción de la clave F1 se modifica para incluir también a las facturas simplificadas de los artículos 7.2 y 7.3). Esto deberá incluirse tanto en el libro de facturas recibidas, como emitidas.

- La descripción de la clave F2 incluye también a las facturas simplificadas del artículo 7.1. Esto afectará al libro de facturas emitidas.

- Se crea una nueva clave de medio de cobro/pago, llamada domiciliación bancaria, para las operaciones acogidas a criterio de caja, tanto en libro de facturas emitidas, como recibidas.

- Nueva clave «LC – Liquidación complementaria Aduana IVA a la importación» en el libro de facturas recibidas.

- Se añade una nueva marca en el libro de registro de facturas emitidas, para identificar las facturas expedidas por terceros de acuerdo a disposiciones normativas con el fin de que también tengan un plazo de 8 días para su remisión.

- En el libro registro de facturas emitidas se permitirá desglosar el importe de base exenta correspondiente a cada una de las causas que permiten esa exención.

- Se deberán identificar los registros de facturación en los que hay dificultades (en los casos en que el sujeto pasivo no conocía con seguridad su cambio a gran empresa, el cambio de competencia inspectora o cuando la solicitud de alta en el registro de devolución mensual es posterior al primer día del periodo en que tendría efectos la inscripción) respecto a las facturas emitidas, recibidas y de operaciones intracomunitarias.

- Se introduce un nuevo campo de contenido libre llamado «Referencia externa» en todos los libros de registro. Este campo se ha añadido a petición de los usuarios, para poder incluir referencias propias.

- En el libro registro de facturas emitidas se permitirá identificar las referencias catastrales de los locales arrendados no sujetos a retención.

- Se incluye una nueva forma de registrar las devoluciones en régimen de viajeros, con el fin de simplificar su registro.

¿Qué empresas están obligadas a utilizar SII?

Ya ha pasado un año desde la entrada en funcionamiento de SII. No todas las empresas están obligadas a utilizar este nuevo sistema de AEAT para liquidación del IVA. Sólo tendrán que aplicarlo aquellas empresas que estén acogidas a REDEME , grupos de IVA y las que facturen más de 6 millones de euros anuales, junto con aquellas que se hayan adherido de forma voluntaria.

Sanciones de entre 300 y 6.000 €

Ya existen sanciones por incumplimiento de los estrictos plazos de SII de un 0,5% del importe de la factura objeto del registro, con un mínimo trimestral de 300 €, que puede llegar hasta un máximo de 6.000 €.

A esto se añaden las nuevas sanciones que pueden recibir las empresas si sus facturas enviadas no contienen la nueva información.

Aunque la mayoría de las novedades se plantean como mejoras y ya las han ido incluyendo los programas de contabilidad en sus actualizaciones, te recomendamos adaptar tu sistema para que tus libros de registro apliquen todo de acuerdo a la nueva normativa, y así evitar sanciones.

Estos son algunos de los últimos artículos de nuestro blog que también te pueden interesar:

6 hábitos que debes cambiar tras la nueva Ley de Protección de Datos

Sanciones de 3000 euros por no hacer el alta previa de los autónomos.

El Tribunal Supremo se pronuncia sobre la acumulación del permiso de lactancia.

¿Cómo debe adaptarse un despacho al Reglamento de Protección de Datos?

Novedades en la devolución de cuotas a los autónomos

¿Qué formación es obligatoria para las empresas hosteleras?

¿Hasta qué hora puede trabajar un trabajador con un contrato de formación?

Fuente: AEAT.

por Ángela M. Labrador | Abr 18, 2018 | blog, cursos, fiscal, Graduados Sociales, impuestos, IVA

La próxima semana tendrá lugar una interesante jornada sobre IVA intracomunitario en colaboración con CGS Granada. Esta formación será impartida por D. Andrés Rodríguez Vegazo, Jefe de Equipo Regional de Inspección de Aduanas.

A continuación os ofrecemos todos los detalles de este curso:

Curso sobre IVA intracomunitario

Horario: 24 de abril, de 16:30 a 20:30 horas.

Lugar: Sede colegial, ubicada en Lope de Vega, 3. Granada.

Contenidos:

- Tráfico intracomunitario. Conceptos previos.

- Concepto IVA de establecimiento permanente.

- Régimen de medios de transporte nuevos, adquisiciones intracomunitarias no sujetas (PRE´S)

- Adquisiciones intracomunitarias de bienes (AIB).

- Entregas intracomunitarias de bienes (EIB).

- Ventas a distancia.

- Operaciones triangulares, transfer.

- Localización de AIB y EIB.

- Registro de operadores intracomunitarios (VIES).

- Declaración informativa Modelo 349.

- Diversas consultas sobre la Declaración del Modelo 349.

Esta jornada es gratuita para los colegiados del Colegio Oficial de Graduados Sociales de Granada y sus trabajadores (previa justificación), Precolegiados y alumnos de la Facultad de Ciencias del Trabajo.

Si no estás colegiado y deseas asistir a esta interesante jornada, también puedes asistir, el coste del curso es de 50 €.

Inscripción

Si deseas inscribirte al curso, debes dirigirte al Colegio de Graduados Sociales de Granada. Puedes ampliar información haciendo clic aquí.

No pierdas la oportunidad de asistir a este curso tan especializado sobre IVA intracomunitario, impartido por un experto en la materia. ¡Te esperamos!

Estas son algunas de las últimas noticias de nuestro blog:

Llega el fin de los códigos de cuenta de cotización específicos

Bonificaciones disponibles en 2018 para menores de 30 años

Qué empresas están obligadas a tener Delegado de Protección de Datos

Incentivo de 250 euros por conversión de un contrato de formación a indefinido

Los autónomos ahora están obligados a darse de alta en Sistema RED

¿Puede un autónomo contratar a su cónyuge?

por Ángela M. Labrador | Feb 21, 2018 | autónomo, blog, emprendedores, empresas, facturación, impuestos, IVA, negocios

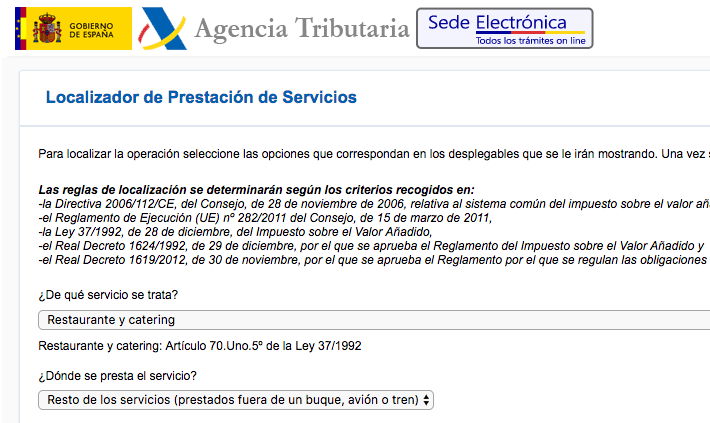

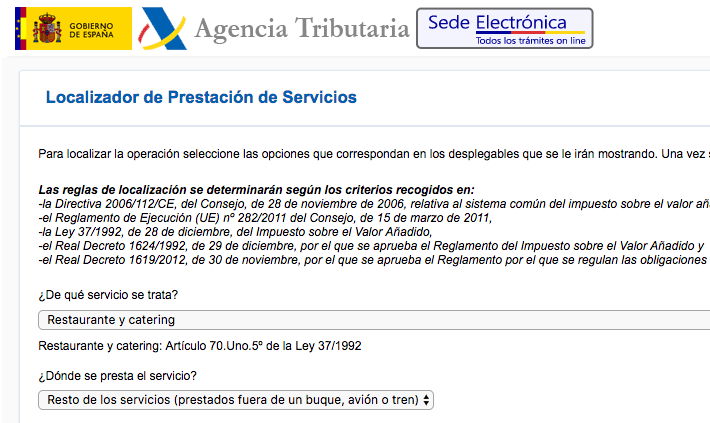

En los últimos días Hacienda ha puesto a disposición un localizador de prestación de servicios, que ha incorporado a los portales de IVA y Suministro Inmediato de Información (SII). Así funciona el nuevo servicio de localización de operaciones de IVA de Hacienda:

¿Qué es el localizador de prestación de servicios de IVA?

El localizador de prestación de servicios de IVA de la Agencia Tributaria es una herramienta web que busca resolver las principales dudas que le pueden surgir a una empresa cuando realiza este tipo de operaciones, tanto con clientes, como con proveedores extranjeros.

Este localizador permite indicar la ubicación donde se produce el servicio, y así poder obtener información como si está sujeto a IVA, quién debe declarar el IVA devengado, si se debe repercutir IVA en la factura o cómo se declara en caso de estar fuera del territorio español.

Para la creación de esta herramienta han tenido en cuenta toda la normativa que puede afectar a este impuesto:

- Directiva 2006/11/CE del Consejo, de 28 de noviembre de 2006.

- Reglamento de Ejecución UE nº 282/2011 del Consejo, de 15 de marzo de 2011.

- Ley 37/1992, de 28 de diciembre.

- Real Decreto 1624/1992, de 29 de diciembre.

- Real Decreto 1619/2012, de 30 de noviembre.

¿Cómo funciona el localizador de prestación de servicios de IVA de AEAT?

Para utilizar el nuevo localizador de operaciones de IVA, tienes que acceder a la Sede Electrónica de Hacienda.

Una vez que entres en la página del localizador, encontrarás un desplegable en el que deberás indicar de qué servicio se trata.

Tras indicar el servicio, te mostrará la normativa aplicable y te solicitará información sobre la ubicación del servicio. Y también te pedirá datos sobre la nacionalidad del cliente, y de qué tipo de cliente se trata.

Una vez hayas introducido todos estos datos, el localizador te mostrará la información que necesitas:

- Si la operación está sujeta a IVA español.

- Quién debe declarar el IVA devengado.

- Si la factura emitida lleva IVA.

Se trata de una herramienta muy útil y que sin duda, servirá de ayuda. Bajo nuestro punto de vista, para que ya esta herramienta ofreciese una información completa, lo ideal sería que también mostrase el porcentaje de IVA que corresponde a ese servicio.

También te pueden interesar los siguientes artículos:

Nueva convocatoria de ayudas a la contratación de hasta 4.500 euros.

El autónomo ya puede cambiar su base de cotización 4 veces por año.

Novedades del nuevo modelo oficial de contrato de formación y aprendizaje.

¿Puede un autónomo contratar a su cónyuge?

Fuente: AEAT.

por Ángela M. Labrador | Ene 16, 2018 | blog, empresas, fiscal, impuestos, IVA, SII, Sin categoría

El año 2018 ha comenzado con nuevos cambios en el sistema de gestión inmediata, también conocido como SII. Y trae novedades importantes que debes conocer, entre ellas, las sanciones para las empresas que se retrasen en las facturas del IVA.

El 30 de diciembre se publicó en el BOE el Real Decreto 1072/2017, de 29 de diciembre, por el que se modifica el Reglamento general de régimen sancionador tributario, aprobado por el Real Decreto 2063/2004, de 15 de octubre.

En él se recoge las nuevas penalizaciones para las empresas que estén obligadas a utilizar SII y no presenten sus facturas en el plazo establecido.

Las nuevas sanciones ascenderán a un 0,5 % sobre el total de la factura. Según indica la norma el porcentaje se aplicará sobre el importe total que corresponda a cada registro de facturación, incluyendo las cuotas y recargos repercutidos y soportados, así como las compensaciones percibidas o satisfechas del IVA que se deriven de la operación. La cuantía mínima de la sanción sería de 300 euros y el máximo de 6.000.

Recordamos que con la entrada en funcionamiento de SII desde el pasado mes de julio, las empresas que estén obligadas a presentar su liquidación a través de este Sistema de Información Inmediata están obligadas a presentar los registros de las facturas emitidas y recibidas en un plazo máximo de 4 días naturales, en caso de exceder dicho plazo, a partir de ahora se podrán encontrar con estas multas.

Hasta hace poco Hacienda permitía cierta flexibilidad, admitiendo la remisión de facturas incluso hasta en 8 días. Esto se hizo necesario para que las empresas pudieran adaptarse al nuevo sistema, pero desde enero, deberán cambiar sus procedimientos para poder adaptarse al margen temporal tan estricto que ahora se les va a exigir.

También te pueden interesar los artículos:

Normativa importante para tu empresa que entrará en vigor en 2018.

¿Puede el autónomo contratar a su cónyuge?

Qué es un contrato de formación y aprendizaje.

Fuente: BOE.