por Ángela M. Labrador | Nov 28, 2018 | autonomos, blog, empresas, fiscal, impuestos, IRPF

Hacienda ha emitido en estos días un comunicado en el que informa de aspectos importantes para la presentación de impuestos en enero de 2019. Destacamos los detalles a tener en cuenta de este aviso de AEAT sobre la campaña de declaraciones informativas de 2018.

El fin del comunicado es informar sobre la obligatoriedad de un cambio en la presentación que va a condicionar de gran manera la forma de tramitar estos impuestos.

A partir del 1 de enero de 2019 se sustituye el sistema actual por el TGVI online. Este nuevo aplicativo supone la validación previa de la información que se va a presentar.

AEAT avisa que los registros con errores no serán admitidos por su aplicación informática. Esto ocurrirá tanto con las declaraciones informativas presentadas por TGVI online, como las presentadas por otras vías.

Recomendación de Hacienda para la presentación de declaraciones informativas 2018

Desde AEAT se recomienda que los usuarios verifiquen previamente los datos para evitar errores.

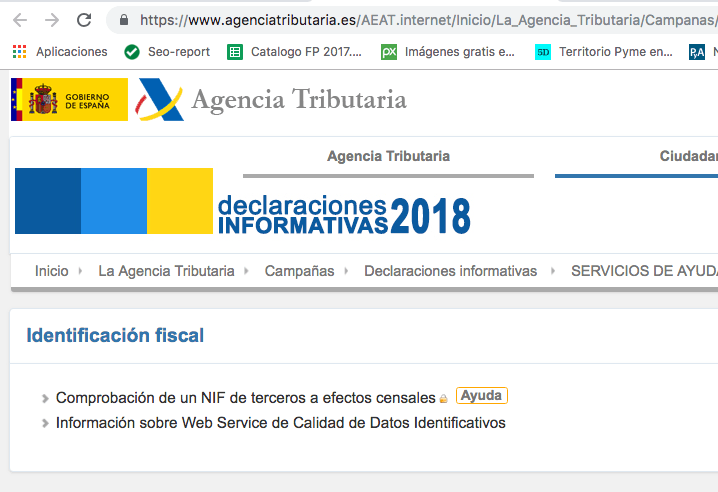

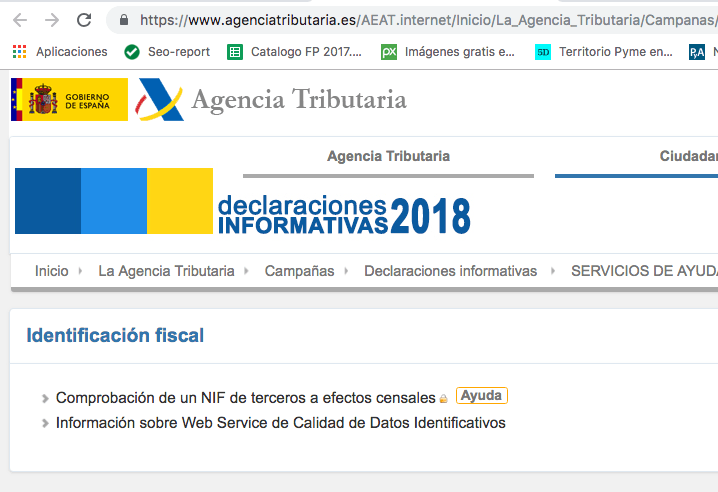

Con el objeto de evitar posteriores problemas durante la tramitación de la presentación, se recuerda la existencia del servicio de ayuda en la identificación fiscal de la web de Hacienda.

A través de esta herramienta, se pueden ir comprobando los datos, para evitar que la presentación de las declaraciones se convierta en una pesadilla.

Ya que la presencia de errores, paralizaría la presentación. Y no se podría finalizar hasta que estén solventados. Repetir este proceso con todos los clientes de un despacho profesional puede ralentizar bastante el proceso.

El servicio de identificación fiscal se ha modificado, de forma que, al comprobar el alta en el censo de AEAT, devuelve los datos, como por ejemplo nombre y apellidos, tal y como constan en su registro.

La consulta de identificaciones se puede realizar de forma individual o masiva (para una relación de personas).

Así mismo, desde Hacienda han habilitado un portal de pruebas donde simular la presentación de declaraciones informativas, para así detectar los errores antes de la presentación real.

Modelos afectados por el nuevo Sistema TGVI online

No todos los modelos se verán afectados por el nuevo sistema, las declaraciones informativas que se deben presentar ya en 2019 con esta aplicación son:

- 156. Cotizaciones de afiliados y mutualidades a efectos de la deducción por maternidad. Resumen anual.

- 181. Préstamos y créditos, y operaciones financieras relacionadas con bienes inmuebles.

- 182. Donativos, donaciones y aportaciones recibidas.

- 187. Acciones y participaciones representativas del capital o del patrimonio de las instituciones, etc.

- 188. Retenciones e ingresos a cuenta. Rentas o rendimientos de capital mobiliario.

- 190. Retenciones e ingresos a cuenta.

- 192. Operaciones con Letras del Tesoro.

- 193. Retenciones e ingresos a cuenta del IRPF. Retenciones e ingresos a cuenta del IS o IRNR.

- 194. Retenciones e ingresos a cuenta del IRPF, IS e IRNR sobre rendimientos de capital inmobiliario.

- 196. Resumen anual de retenciones e ingresos a cuenta sobre rendimientos del capital inmobiliario.

- 198. Declaración anual de operaciones con activos financieros y otros valores mobiliarios.

- 291. Impuesto sobre la Renta de no residentes.

- 345. Planes, fondos de pensiones y sistemas alternativos.

- 346. Subvenciones e indemnizaciones satisfechas por Entidades públicas/privadas a agricultores o ganaderos.

- 347. Declaración anual de operaciones con terceras personas.

A partir del año 2020 se deberán presentar todas las demás también.

Más noticias de nuestro blog que te pueden interesar:

El RDL 19/2018 obliga a las empresas a usar la autentificación reforzada

¿En qué casos es obligatorio el registro de la jornada en tu empresa?

Última hora sobre los contratos afectados por la tasa de desempleo.

Ya es oficial, el modelo 347 se presentará en Febrero.

Motivos por los que podrías recibir una carta de Inspección en estos días

La importancia de actualizar el email de tu empresa en FUNDAE

Estos son los cursos bonificados más solicitados por las empresas en 2018

Fuente: AEAT.

por Ángela M. Labrador | Oct 10, 2018 | blog, impuestos, IRPF, prestaciones, Renta, Seguridad Social

Recientemente, el Tribunal Supremo ha declarado las prestaciones por maternidad exentas del IRPF. En este artículo te contamos quiénes pueden solicitar su devolución y los pasos para reclamar el IRPF retenido indebidamente por tu baja de maternidad.

Qué prestaciones por maternidad están exentas de pagar IRPF

La fallo del Tribunal Supremo sobre las prestaciones de maternidad contradice el criterio aplicado por Hacienda en los últimos años. Según el Tribunal esta exención de pagar impuestos se aplicaría a todas las prestaciones de maternidad, sin hacer distinción del órgano público del que se hayan percibido.

La sentencia de la Sección Segunda de la Sala III de lo Contencioso Administrativo indica que estarán exentas las siguientes prestaciones: nacimiento, parto, adopción, adopción o parto múltiple, hijos a cargo y orfandad.

La interpretación que hace del Real Decreto Legislativo 8/2015, de 30 de Octubre, por el que se aprueba el texto refundido de la Ley General de la Seguridad Social, es que, durante el periodo por maternidad, el contrato laboral queda en suspenso, y por este motivo, la trabajadora dejaría de percibir las mismas cantidades que durante un periodo normal de trabajo, y por tanto se vería perjudicada.

El Tribunal entiende que la prestación es un subsidio para compensar la pérdida de ingresos por las citadas situaciones de maternidad. Y recuerda además, que son casos que requieren especial protección.

Hacienda ha manifestado que tomará en consideración dicho criterio para la resolución de reclamaciones.

Se estima que esta sentencia provocará que AEAT devuelva cerca de 1.300 millones de euros a los contribuyentes. Según calcula OCU, las cantidades que percibirán las madres o padres solicitantes se estima entre 1.000 y 2.600 euros por hijo nacido después de 2013.

¿Quién puede reclamar el IRPF retenido en la prestación de maternidad?

No todas las personas que hayan visto afectada su prestación por maternidad podrán reclamar el IRPF retenido indebidamente.

Dado que la actividad fiscal prescribe a los 4 años, podrán solicitarlo las mujeres que hayan tenido un hijo/a a partir de 2014.

Ojo: el 30 de junio de 2019, avisa la Asociación Profesional de Expertos Contables y Tributarios de España, prescribiría el ejercicio de 2014. A continuación te indicamos los pasos para poder reclamar el IRPF que haya sido retenido por tu baja de maternidad.

Pasos para reclamar el IRPF retenido indebidamente por tu baja de maternidad

Si deseas reclamar las cantidades que te corresponden por el IRPF retenido, antes que nada habría que ver cuál fue la fecha en la que disfrutaste de dicho subsidio ya que, en función de ésta, deberás utilizar uno u otro procedimiento:

- Prestaciones declaradas en 2016 ó 2017: En estos casos todavía se puede cursar una rectificación a través de la página de AEAT.

- Si se trata de una declaración presentada en 2016, debes hacer clic aquí.

- Para declaraciones presentadas en 2017, debes acceder a esta sección.

Para reclamar por esta vía vas a necesitar una clave PIN o DNI electrónico, así como recabar información sobre el importe de la prestación (se puede consultar también en la web de Hacienda).

Importante: para bebés nacidos en el último trimestre del año, es posible que hayas cobrado la prestación en dos ejercicios distintos, si se así, deberás solicitar rectificación para ambos ejercicios.

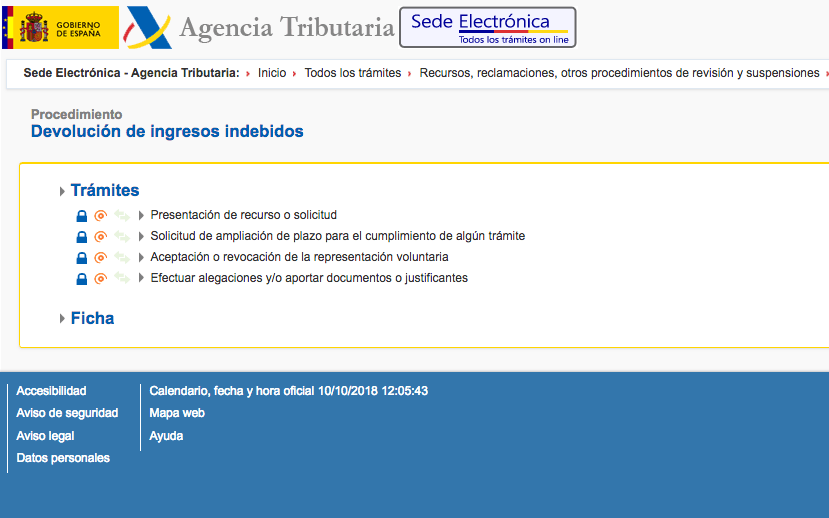

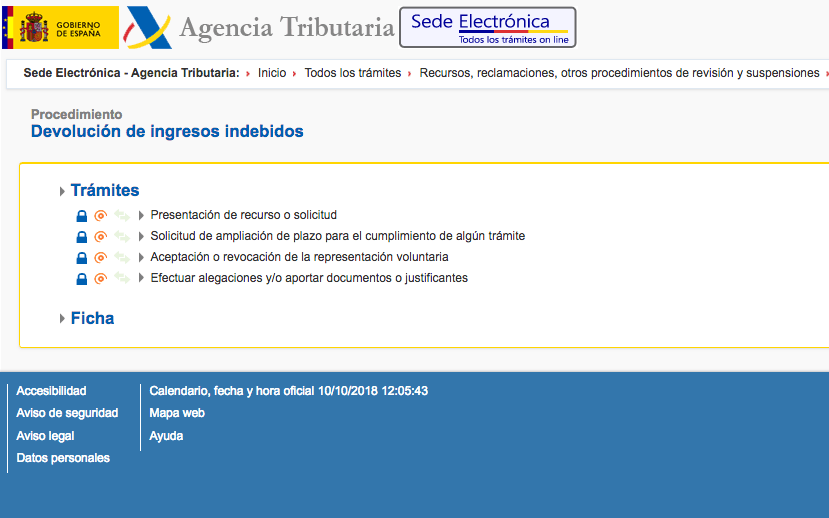

- Prestaciones declaradas en 2015 ó 2016: A falta de un formulario por parte de Hacienda para este fin, de momento, sólo cabe presentar un escrito de rectificación y devolución de ingresos indebidos, junto a los Certificados de retenciones y declaración de la Renta del ejercicio que proceda.

Se espera que en las próximas semanas Hacienda aclare el procedimiento o establezca algún formulario para poder realizar la reclamación de estas cantidades. Te recomendamos esperar un poco, ya que seguramente esta vía sea mucho más ágil que el escrito de rectificación.

De hecho, Hacienda hoy ha publicado en su web durante unos instantes un procedimiento, que posteriormente han eliminado. Esto nos da pistas de que en breve habilitarán un formulario para solicitar la devolución.

Si vas a redactar un escrito de modificación, debes dirigirlo a la Administración de AEAT, con el asunto: Solicitud de rectificación de la Declaración de IRPF Modelo 100 del ejercicio que proceda y de devolución de ingresos indebidos.

Es conveniente incluir en el escrito tus datos personales, todos los datos de la Declaración afectada (fecha, ejercicio, resultado, etc.) y reclamar las cantidades retenidas indebidamente por el Instituto Nacional de Seguridad Social en relación a tu prestación de maternidad, indicando que está exenta de tributación en IRPF según establece el Tribunal Supremo, Sala de lo Contencioso Administrativo, en su sentencia, de 3 de Octubre de 2018.

En la página de OCU puedes descargar un modelo que han elaborado para facilitar este trámite.

El escrito podrá ser presentado en el Registro de AEAT o en cualquier Registro General.

Si Hacienda considera la reclamación procedente, hará una rectificación de la declaración y devolverá las cantidades indebidamente ingresadas, más lo interesen de demora que le correspondan.

Recuerda: si en 6 meses no hay resolución por parte de AEAT sobre tu escrito, todavía puedes interponer una reclamación ante el Tribunal Económico Administrativo.

Desde varios organismos se está presionando para que esta devolución se realice de oficio desde Hacienda. Es posible que en los próximos días tengamos más novedades al respecto.

Se recomienda esperar unos días, ya que seguramente sea más fácil si hay algún formulario en la web de AEAT. Te informaremos de todo en nuestro blog.

por Ángela M. Labrador | Sep 18, 2018 | autónomo, blog, boletín RED, emprendedores, IRPF, laboral, Seguridad Social, Sistema RED

Si eres autónomo, debes cumplir esta obligación antes del 1 de octubre: incorporarte al Sistema RED y a SEDESS será obligatorio a partir de esa fecha.

A continuación te contamos todos los detalles que debes saber sobre esta nueva obligación:

La nueva obligación de incorporarse al Sistema RED para los autónomos

Esta nueva obligación surge tras la Orden ESS/214, de 1 de marzo, que modifica la Orden ESS/484/2013, por la que se regula el Sistema de remisión electrónica de datos en el ámbito de la Seguridad Social. El Sistema RED es el Sistema de Remisión Electrónica de Datos de Seguridad Social.

Tras su entrada en vigor, ha habido un plazo de adaptación de 6 meses, que finaliza el 1 de octubre. A partir de esta fecha podrías ser sancionado si no has realizado el trámite.

Esta obligación implica que a partir de dicha fecha deberás realizar por esta vía las siguientes gestiones:

- Alta y baja de autónomos (RETA). Podrás comunicar tu alta previamente, hasta 60 días, al inicio de tu actividad.

- Cambios de base de cotización. Hasta 4 veces en el año natural.

- Modificación de actividad en tu actividad como autónomo.

- Solicitud de modificación de las coberturas de las contingencias para el año siguiente.

- Variaciones de datos en RETA: Datos identificativos, documentación complementaria al alta, etc.

- Recepción de notificaciones y comunicaciones a través de SEDESS.

También podrás obtener a través de la Sede Electrónica duplicados de tu alta o baja de autónomos, informes de las cuotas ingresadas, de estar al corriente en tus pagos a Seguridad Social o de vida laboral.

¿Qué autónomos están obligados a darse de alta en el Sistema RED?

Esta Orden afecta a la mayor parte de autónomos, según se indica, tendrán que incorporarse los trabajadores por cuenta propia, los trabajadores del Sistema Especial de Trabajadores Agrarios y los trabajadores del Grupo I del Régimen Especial de Trabajadores del Mar.

Para esta nueva obligación no se va a realizar ninguna comunicación previa desde TGSS, así que no te despistes, y tramita tu alta lo antes posible.

¿Cómo se pueden realizar estas gestiones?

Tienes dos alternativas para cumplir con estos nuevos trámites:

- Utilizar el Sistema RED. En el que un autorizado actúa en tu representación (tu gestor o despacho profesional de confianza).

- Realizarlos directamente a través de la Sede Electrónica SEDESS, utilizando sus servicios electrónicos o presentando las solicitudes por Registro Electrónico.

Si vas a acceder a SEDESS deberás disponer de Certificado Digital, DNI Electrónico o Cl@ve para poder identificarte. En las oficinas de TGSS te facilitarán el Certificado y el registro en el Sistema Cl@ve.

Importante: debes comunicar y actualizar tus datos de contacto para recibir información y avisos de las notificaciones de Seguridad Social. Ya que a partir del 1 de Octubre recibirás tus notificaciones a través de SEDESS.

Más noticias que también te pueden interesar:

Sanciones de 3000 euros por no comunicar de forma previa el alta de autónomo

Cómo afectan los Presupuestos Generales 2018 a los autónomos

Novedades en la devolución de cuotas de autónomos

Nuevas ayudas para los contratos de formación y aprendizaje

por Ángela M. Labrador | Jul 5, 2018 | autónomo, blog, conciliación, impuestos, IRPF, IVA, Presupuestos Generales del Estado

Por fin entra en vigor la Ley de Presupuestos Generales del Estado 2018. Este año se presenta con muchas novedades que debes conocer, por eso hoy te ofrecemos un resumen de las principales medidas de los presupuestos generales 2018 que entran en vigor ya y te pueden afectar.

Medidas de los PGE 2018 que ya te afectan

- El permiso de paternidad se amplía a 5 semanas. Todos los bebés que nazcan a partir del 5 de julio tendrán la suerte de tener a papá en casa una semana más. Se sigue avanzando poco a poco en este terreno, se incrementa de 4 a 5 semanas. Recordamos que también en proceso una propuesta de Ley para aumentar el permiso de paternidad a 16 semanas, pero esta propuesta de momento tiene que seguir todos los trámites correspondientes antes de ver la luz.

- Sube la cuota de autónomos cerca de 4 euros más al mes. Los trabajadores por cuenta propia son los que han salido más perjudicados en estos presupuestos generales, ya que se sube cerca de 4 euros mensuales la cuota de los autónomos que coticen por la base mínima. Según los presupuestos, la base mínima de cotización se incrementa en un 1,4%. Los trabajadores que coticen por la base máxima también saldrán perjudicados, pasarán de pagar 3.751,26 euros a 3.803,70 euros al mes.

- Suben las pensiones un 1,6% con carácter general y un 3% para las pensiones mínimas y no contributivas. Lo más destacable es que suben con carácter retroactivo, esta subida se aplicará desde el mes de enero. Por ello, los jubilados recibirán dicho incremento y todas las cantidades atrasadas en la paga extraordinaria de julio.

- Mejoras en el impuesto de la Renta: Se amplia el margen para no tener que presentar la declaración de la Renta. El límite para esta obligación pasa de los 12.000 euros a 14.000 euros brutos al año. Además, los usuarios que perciban entre 14.000 y 18.000 euros brutos anuales, pagarán menos impuestos.

- Nuevas ayudas para situaciones de dependencia y familias numerosas: Se incluye una deducción de 1.200 euros en la tributación del IRPF para los casos que tengan a cargo un cónyuge discapacitado y se incrementa la deducción por familia numerosa en 600 euros por cada hijo.

- Se incrementa el presupuesto para becas y ayudas generales. Se aumenta en 30 millones. Se trata de una buena noticia, ya que el incremento va a beneficiar a diferentes colectivos.

- Se aumenta la base reguladora de las pensiones de viudedad, que pasará de ser del 52% al 56%.

- Se refuerza la asignación de presupuesto contra la violencia de género. Entraría en vigor el incremento de 200 millones más del Pacto de Estado contra este gran problema social.

- Se rebaja el IVA del cine, que pasaría del 21% al 10%.

Ayudas para el contrato de formación

Otras medidas muy interesantes, de las que apenas se ha hecho eco la prensa, pero debes conocer son dos ayudas destinadas a fomentar la inserción laboral de los jóvenes inscritos en Garantía Juvenil:

- Ayuda de 430,27 euros para los jóvenes inscritos en Garantía Juvenil que sean contratados mediante contrato de formación y aprendizaje.

- Ayuda de 250 euros al mes por la transformación de contratos indefinidos que provengan de la anterior medida.

Estas medidas entrarán en vigor el 4 de agosto de 2018. Pero ya puedes ver toda la información sobre ellas en nuestro blog. Haz clic aquí para conocer todos los detalles.

por Ángela M. Labrador | Jun 21, 2018 | autónomos, blog, empresas, Impuesto de Sociedades, impuestos, IRPF, IVA

Comienza uno de los meses más importantes para cualquier autónomo o empresa, en el que hay que presentar diferentes impuestos. Te informamos sobre cuáles las obligaciones fiscales para tu empresa en el mes de julio de 2018.

Lo más importante: tomar nota de todos los plazos de presentación para que no se te pase ninguno.

En unos días hay que comenzar a preparar el cierre del segundo trimestre fiscal, que corresponde a la presentación del mes de julio. Y además, presentar algunos anuales. A continuación te ofrecemos un resumen de los más importantes:

Autoliquidación del IVA. Modelo 303

En julio se deben presentar los datos correspondientes al segundo trimestre del IVA, mediante el modelo 303.

Deben realizarlo todas las empresas y autónomos para informar sobre el IVA de todas las operaciones que hayan realizado durante los tres meses previos, tanto del IVA repercutido, como del IVA soportado.

El plazo de presentación va desde el día 1 hasta el 20 de julio.

Retenciones e ingresos a cuenta del IRPF. Modelo 111

Se trata de un modelo que se presenta de forma trimestral. El plazo de presentación comienza el día 1 y finaliza el día 20 de julio.

El modelo 111 deben presentarlo todos los autónomos y empresas que hayan emitido o recibido facturas con retención y empresas con trabajadores en plantilla. Sirve para informar sobre el conjunto de retenciones realizadas.

Retenciones e ingresos a cuentas de rentas o rendimientos procedentes del arrendamiento o subarrendamiento de inmuebles urbanos. Modelo 115

Es otro modelo que debes presentar de forma trimestral para declarar las retenciones aplicadas por el alquiler de inmuebles que haya hecho tu empresa para desarrollar su actividad.

El plazo para presentar el modelo 115 también comienza el día 1 de julio y finaliza el día 20 del mismo mes.

Autoliquidación de pagos fraccionados a cuenta del IRPF. Modelo 130

Se trata de otro modelo trimestral, que deben presentar los autónomos, para declarar los anticipos que se realizan a cuenta de la declaración anual del IRPF en relación a los beneficios obtenidos por su actividad.

El modelo 130 es para aquellos que se rigen por la estimación simplificada. Ojo, si tributas por módulos (estimación objetiva), deberás presentar otro diferente, el modelo 131.

El plazo de presentación tanto para el modelo de estimación directa, como el de estimación objetiva, comienza el mismo día 1 y finaliza el día 20 de julio.

Impuesto de sociedades. Modelo 200

El modelo 200 es una declaración anual que tienes que presentar si eres una empresa o sociedad con personalidad jurídica cuyo periodo impositivo coincida con el año natural. Se trata de un impuesto que se aplica en relación al resultado anual que haya obtenido la empresa.

El plazo de presentación va desde el 1 hasta el 25 de julio.

El mes de julio es el mes de presentar además muchos impuestos más específicos, te recomendamos consultar el calendario completo del contribuyente aquí, por si acaso tu empresa debe presentar algún modelo adicional.

Julio es un mes bastante intenso, por lo que hacer una previsión de todos los impuestos que tienes que presentar y comenzar a preparar todo ya puede ayudarte a gestionarlo de forma más llevadera. ¡Mucho ánimo!

Más artículos que te pueden interesar de nuestro blog:

TGSS avisa, las cuentas de cotización se unificarán antes de octubre de 2018

¿Necesitas actualizar la protección de datos de tu empresa? Apúntate a este curso

Novedades en SII aplicables desde julio de 2017, evita sanciones

6 hábitos que debes cambiar tras la nueva Ley de Protección de Datos

Sanciones de 3000 euros por no hacer el alta previa de los autónomos.

¿Hasta qué hora puede trabajar un trabajador con un contrato de formación?

Fuente: AEAT.

por Ángela M. Labrador | May 9, 2018 | autónomos, blog, emprendedores, empresas, fiscal, impuestos, IRPF, laboral, Seguridad Social

La pasada semana desde Tesorería General de Seguridad Social publicaron una nota informativa en la que informan de las novedades en las devoluciones de cuotas a los autónomos.

Según indican en TGSS, van a devolver el exceso de cuotas ingresadas por los autónomos en los casos de pluriactividad.

Se trata de una de las medidas previstas para 2018, tras la entrada en vigor de la nueva Ley del autónomo, que establecía una tramitación de oficio de devoluciones de cuotas al Régimen Especial de Trabajadores Autónomos, incluyendo los supuestos de pluriactividad.

A continuación os indicamos las novedades en la devolución de cuotas de autónomos:

Más agilidad en los plazos de pago

En la Ley del autónomo se preveía una reducción en los plazos de pago para las devoluciones de ingresos indebidos y saldos acreedores. Hasta la fecha se hacían una vez al mes, a partir de ahora se realizarán dos veces al mes.

Os explicamos el nuevo funcionamiento:

Una vez que se resuelva el expediente de devolución de cuotas, si la fecha de resolución entra dentro de la primera quincena del mes, el autónomo recibirá las cantidades el último día de dicho mes.

En el caso de que el expediente se resuelva ya en la segunda quincena, se abonará a lo largo de la primera quincena del mes siguiente.

Según TGSS, esta cambio ayudará a agilizar en más de 15 días los plazos para obtener los ingresos indebidos.

Comienzan las devoluciones de oficio de las cantidades cargadas en exceso

Otra novedad contemplada también la Ley de Autónomos es la devolución de oficio a los trabajadores inscritos en el RETA de las cuantías cargadas en exceso cuando causan baja en este Régimen y la fecha no coincide con el último día del mes.

A partir de ahora, en los casos en los que se haya abonado el mes completo, y la baja se haya producido antes de que este finalice, desde Tesorería calcularán el importe a devolver y deberá ingresar las cantidades al autónomo en el plazo máximo de 2 meses.

Situaciones de pluriactividad

Cuando un trabajador autónomo se encuentra dado de alta de forma simultánea en el RETA y en Régimen General, por ejemplo, estaría en situación de pluriactividad.

Seguridad Social establece que cuando la suma de las cantidades ingresadas por la cuota de contingencias comunes, tanto de autónomos, como de Régimen General, supera el límite fijado en la Ley de Presupuestos Generales del Estado de ese ejercicio, procederá a devolver el exceso abonado por el autónomo.

Para ello, el importe no reconocido, no podrá superar el 50% de la cuota ingresada.

Con la entrada en funcionamiento de este nuevo sistema los autónomos han recibido en los últimos días las cantidades correspondientes.

Antes, este proceso se debía iniciar por el interesado, se supone que a partir de ahora, será Seguridad Social quien calcule las diferencias e inicio el proceso. Esto permitirá reducir el plazo para obtener estas cantidades en 2 meses.

Más artículos para el autónomo en nuestro blog que te pueden interesar:

Los autónomos ahora están obligados a incorporarse al sistema RED.

Así cambia la prestación por maternidad o paternidad del autónomo.

El autónomo ya puede cambiar su base de cotización 4 veces por año.

¿Puede el autónomo contratar a su cónyuge?

Fuente: Seguridad Social.