por Ángela M. Labrador | Feb 10, 2017 | ayudas familias, fiscal, impuestos, laboral, noticias

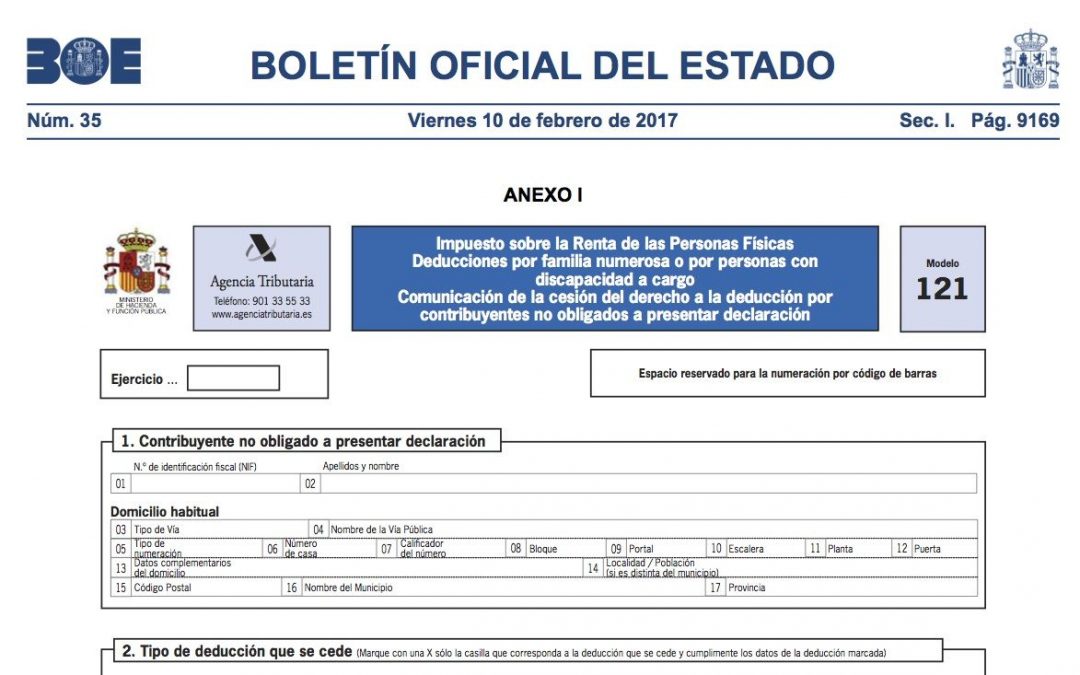

Hoy se ha publicado en el Boletín Oficial del Estado la Orden HFP/105/2017, de 6 de febrero, norma en la que se aprueban los nuevos modelos para regularizar la ayuda de IRPF para familias numerosas o con personas con discapacidad a su cargo o «Cheque Familia».

A continuación te ampliamos información sobre el uso de los nuevos modelos, explicamos cómo solicitar la ayuda y te resumimos los datos más importantes que debes saber sobre ésta:

¿En qué consiste la ayuda en el IRPF para familias numerosas o con personas con discapacidad a su cargo?

Como ya te contamos en nuestro blog, esta ayuda, que se establece en el artículo 81 bis de la Ley 35/2006, de 28 de noviembre, se trata de una minoración en la cuota diferencial del Impuesto sobre la Renta de las Personas Físicas hasta en 1.200 euros anuales por familia numerosa o por cada ascendiente o descendiente con discapacidad a tu cargo.

Esta ayuda se puede deducir en el IRPF de forma completa o solicitar por adelantado, esta última opción prorratearía los 1.200 €, así que percibirías 100 € mensuales.

En los casos en que se trate de una familia numerosa de categoría especial, esta deducción se podrá incrementar en un 100%.

También podrán aplicar la minoración contribuyentes que perciban prestaciones contributivas y asistenciales del sistema de protección de desempleo, pensiones abonadas por el Régimen General y los Regímenes especiales de la Seguridad Social o por el Régimen de Clases Pasivas del Estado, u otros contribuyentes que perciban prestaciones similares.

Esta ayuda es acumulable, por ejemplo, si en la misma familia se dan dos circunstancias de las que dan derecho a la ayuda, la misma persona podría aplicar ambas.

Puedes ampliar información sobre los requisitos necesarios para acceder a esta ayuda, también conocida como «Cheque Familia», aquí.

Para solicitar la ayuda deberás presentar el modelo 143 para la solicitud de pago anticipado antes del 31 de marzo. Se deberá presentar una solicitud por cada deducción que te corresponda.

Una vez presentado, no es necesario seguir solicitándolo todos los años, ya que se seguirá aplicando la elección que hayas presentado. Solamente deberás presentarlo si deseas cambiar la modalidad en que lo prefieres recibir, deducido en el IRPF o adelantado. En estos casos, solo podrás presentar la solicitud para la modificación durante el mes de enero de cada ejercicio.

El Cheque Familiar lo podrás solicitar de forma presencial en la Delegación de Hacienda, de forma electrónica a través de la Sede Electrónica de AEAT (necesitarás DNI electrónico o Certificado Digital) o a través del teléfono 901 200 345.

¿Cómo son los nuevos modelos para regularizar la ayuda en IRPF para familias numerosas o con personas con discapacidad a su cargo?

En la Orden se han publicado dos nuevos modelos:

- Modelo 121 «Impuesto sobre la Renta de las Personas Físicas Deducciones por familia numerosa o por personas con discapacidad a cargo. Comunicación de la cesión del derecho a la deducción por los contribuyentes no obligados a prestar declaración.»

Recordamos que cuando dos o más contribuyentes tienen derecho a la aplicación de la ayuda para las familias en IRPF respecto de un mismo descendiente, ascendiente o familia numerosa, el importe se prorrateará entre ellos por partes iguales. Este derecho a la deducción también se puede ceder y que lo aplique uno de ellos solamente.

¿Pero qué ocurre si la persona que lo cede o «cedente» no está obligada a declarar? Para estos casos precisamente se ha aprobado el nuevo modelo 121, para que los contribuyentes no obligados a declarar puedan ceder la deducción al otro miembro de la familia que sí lo hace, y éste se pueda aplicar la deducción.

Para poder utilizar este modelo no se deberá haber optado por la percepción anticipada de la deducción mediante una solicitud colectiva previamente.

- Modelo 122 «Impuesto sobre la Renta de las Personas Físicas. Deducciones por familia numerosa, por personas con discapacidad a cargo o por cada ascendiente con dos hijos separado legalmente o sin vínculo matrimonial. Regularización del derecho a la deducción por contribuyentes no obligados a presentar declaración».

Este modelo se ha publicado en relación al anterior, para regularizar la situación de las deducciones de esta ayuda obtenidas indebidamente por las personas no obligadas a declarar.

Las personas que hayan percibido el importe del abono anticipado de forma indebida tendrán que regularizar su situación en la declaración de IRPF del ejercicio en que se haya percibido el abono indebido.

Recordamos que para la presentación de ambos modelos los ascendientes o descendientes con discapacidad que se relacionen en ellos deberán disponer de número de identificación fiscal.

Aunque los dos modelos entran en vigor ya, se aplicarán para el ejercicio correspondiente al período impositivo 2016.

Fuente: BOE.

En nuestra web podrás encontrar más información interesante para las familias:

Abierto el plazo para solicitar el Cheque Familiar.

Cambios en la ayuda para las familias.

Requisitos de la bonificación para autónomos por conciliación de la vida profesional y familiar.

¿Cuál es la mejor modalidad para contratar a mi hijo o familiar?

El Plan Prepara aumenta la ayuda para personas con responsabilidades familiares.

por Ángela M. Labrador | Ene 22, 2017 | ayuda a emprendedores, empresas, fiscal, impuestos, noticias

El pasado sábado entraba en vigor el esperado Real Decreto Ley 1/2017, de medidas urgentes de protección de consumidores en materia de cláusulas suelo. A continuación te resumimos lo más destacado de la norma y cómo reclamar las cláusulas suelo según el RDL 1/2017.

Nuevo procedimiento para reclamar las cláusulas suelo, con carácter extrajudicial

El fin de esta nueva normativa es establecer una serie de medidas que faciliten la devolución de las cantidades cobradas indebidamente por las entidades de crédito a través de la aplicación de las abusivas cláusulas suelo.

Se obliga a los bancos a implantar un sistema de reclamación previa, al que deberán dar máxima difusión, tanto online, como en sus oficinas. Teniendo, así mismo, la obligación de disponer de personal específico para atender e informar a todos aquellos clientes afectados por las cláusulas suelo sobre el nuevo procedimiento.

- La reclamación previa será el primer paso para tratar de solventar con las entidades la situación. Para ello, como usuario, deberás plantear en tu banco la reclamación acerca de tu hipoteca.

- El banco deberá realizar y entregarte un cálculo, desglosando los intereses, sobre la cantidad a devolver.

- Si estás de acuerdo con el cálculo, la entidad acordará contigo la devolución del efectivo.

También podrías optar por una medida compensatoria, distinta a la devolución del efectivo. El el caso de que te planteen esta opción, también deben presentarte una valoración, para que tengas muy claro cómo sería esa otra solución.

Una vez planteada la reclamación previa, hay un plazo de 3 meses para que ambas partes os pongáis de acuerdo. Este trámite será siempre previo a la vía judicial, que se intentará siempre que sea la última alternativa.

Ya puedes plantear la reclamación ante tu banco, desde el 21 de enero de 2017. Si bien, el banco tiene un mes de plazo para poner en marcha el departamento que atienda este tipo de reclamaciones.

¿Qué ocurre si no estoy de acuerdo con el cálculo del banco por las cláusulas suelo de mi hipoteca?

En el caso de que, una vez planteada la reclamación y entregado el cálculo por tu entidad, no estés de acuerdo, se daría por finalizada la vía extrajudicial y podrías acudir a juicio.

Si se acude a los tribunales y el juez decide que tu banco te debe pagar más de la cantidad que te ofreció, el banco deberá pagar también todas las costas. Pero debes saber, que por el contrario, si el juez sentencia una cantidad inferior en compensación por la cláusula suelo, serás tú el perjudicado, debiendo pagar las costas del juicio. Esta consecuencia se ha planteado con el fin de que ambas partes traten de llegar al acuerdo y así se evite un colapso en los tribunales españoles, dado el gran volumen que se espera de reclamaciones.

También se dará por finalizada la vía extrajudicial, pudiendo plantear la demanda judicial, si transcurridos los 3 meses no tienes respuesta por parte de tu banco, si no te han abonado la cantidad fijada, o éste no está de acuerdo con tu reclamación.

¿Y si ya he iniciado un procedimiento judicial para reclamar por mi hipoteca?

Para todos los procedimientos judiciales, que se hubiesen iniciado antes de la entrada en vigor de la nueva norma, ambas partes pueden, si así lo desean, solucionarlo por esta nueva vía extrajudicial y solicitar la suspensión del proceso.

¿Qué repercusión tiene la devolución de las cláusulas suelo frente a Hacienda?

En la misma norma se recogen las posibles consecuencias ante Hacienda tras recibir el pago por parte de tu banco de la compensación por las cláusulas suelo de la hipoteca.

Si has cobrado la compensación en efectivo, deberás ajustar tus cuentas con el fisco y tener en cuenta que te habrás deducido en la renta impuestos relacionados con tu vivienda.

Una opción que puede ser interesante sería minorar el préstamo hipotecario. En estos casos, no tendrías que realizar ajustes por los impuestos deducidos por tu vivienda.

No obstante, en cualquier caso, te recomendamos ponerte en manos de profesionales para dejarte asesorar sobre la opción más adecuada en tu situación, y que te ayuden a comprobar que la compensación se ajusta a las cantidades que te corresponden.

Fuente: BOE.

También te pueden interesar los artículos:

Cómo hacer un contrato a tiempo parcial con vinculación formativa con 75% de jornada para Garantía Juvenil

Novedades en los seguros sociales tras en RDL 6/2016

por Ángela M. Labrador | Abr 9, 2014 | blog, fiscal, impuestos

Hacienda da marcha atras en la modificación del plazo para autoliquidaciones por transferencia

Como ya os contábamos en nuestro artículo, Hacienda modifica el plazo para presentar las autoliquidaciones de abril, el 27 de marzo se modificó sin previo aviso el plazo para las autoliquidaciones mediante transferencia. En el calendario del contribuyente, ya aparecía un día menos, hasta el 14 de abril.

Pues bien. Tras las numerosas críticas por este cambio inesperado, ayer día 8 de abril, se podía ya leer la siguiente rectificación en la página de Hacienda:

«Tras las conversaciones mantenidas con las entidades colaboradoras, el plazo de presentación con domiciliación bancaria para las autoliquidaciones que deban presentarse en el mes de abril de 2014 será del 1 al 15, de acuerdo con lo dispuesto en la Orden EHA/1658/2009, de 12 de junio.»

Por tanto, tras todo el revuelo, seguirá todo como estaba previsto, se rectifica de nuevo el plazo límite, hasta el 15 de abril.

Fuente: Agencia Tributaria.

por Ángela M. Labrador | Mar 31, 2014 | blog, fiscal, impuestos

Importante: Hacienda modifica el plazo para presentar las autoliquidaciones de Abril

________________________________________

Actualización: 9 de abril de 2014.

Tras numerosas críticas, Hacienda rectifica la modificación del plazo para las autoliquidaciones con domiciliación bancaria, el plazo límite vuelve a ser el 15 de abril como estaba establecido previamente en el calendario de contribuyente.

_________________________________________

El pasado día 27 de marzo, la AEAT publicó en su portal un mensaje informando de un cambio de última hora que debéis conocer:

Se modifica el plazo para la presentación con domiciliación bancaria para las autoliquidaciones que deben presentarse en el mes de abril de 2014, debido a la proximidad de la fecha con la Semana Santa.

El plazo para la presentación de las autoliquidaciones con domiciliación bancaria ahora será del 1 al 14 de abril, un día antes de lo que habían establecido en el calendario del contribuyente.

Estos son algunos de los modelos que se ven afectados por este cambio:

- Modelo 111.

- Modelo 115.

- Modelo 130.

- Modelo 303.

Este cambio de última hora, ya ha sido rectificado en el calendario del contribuyente de la A.E.A.T., que te recomendamos consultar para ampliar información sobre todos los modelos afectados, y las últimas novedades, como la eliminación de la presentación en papel pre-impreso para determinados modelos.

Os recordamos que este plazo es solamente para las domiciliaciones bancarias, el plazo límite para otras modalidades de pago es hasta el día 21 de abril.

Fuente: www.agenciatributaria.es

Más noticias de nuestro blog que pueden interesarte:

Estas son las claves para beneficiarte del nuevo cheque guardería

¿Ya puede el autónomo realizar formación bonificada?

¿Cómo es la cotización de las prácticas no laborales en 2019?

¿Cómo afecta a las nóminas la subida del SMI de 2019?

Empleo elimina los contratos bonificados excepto el contrato de formación