por Ángela M. Labrador | Jul 11, 2018 | autónomo, ayudas autónomos, blog, emprendedores, Presupuestos Generales del Estado

Los PGE 2018 incluyen también medidas que tienen repercusión para los trabajadores inscritos en el Régimen Especial de Trabajadores Autónomos. Hoy te contamos cómo afectan los Presupuestos Generales a los autónomos.

Aumenta la base de cotización del autónomo

Ha sido la medida más mediática y más criticada, puesto que afecta a gran parte del colectivo.

Se ha incrementado la base mínima de cotización un 1,4%, esto resulta en un aumento de cerca de 4 euros en la base al mes.

Los autónomos que coticen por la máxima también sufren esta medida, ya que pasarán de pagar 3.751,26 euros a 3.803,70 euros mensuales.

Según establece el artículo 130.3 de la norma, este aumento se deberá aplicar ya desde el 1 de agosto.

Este incremento no afectará al autónomo societario, está previsto para los Presupuestos Generales de otros ejercicios.

Incentivos para fomentar el trabajo autónomo en pequeños municipios

La Disposición Final Vigésimo Tercera recoge un incentivo especial, destinado a fomentar el empleo autónomo en municipios con menos de 5.000 habitantes.

Esta disposición modifica la tarifa plana que se recoge en el artículo 31 del Estatuto del trabajo autónomo, incluyendo un beneficio especial para todos los autónomos que residan y desarrollen su actividad en un municipio cuyo padrón municipal, en la fecha del alta, tenga menos de 5.000 habitantes.

En estos casos, a los 12 meses de tarifa plana, se le añadirían otros 12 más. Los requisitos para este incentivo son:

- Estar empadronado en dicho municipio en el momento del alta.

- Estar dado de alta en el Censo de Obligados Tributarios de AEAT o de las Haciendas Forales, y deberá corresponderse el lugar de desarrollo de la actividad con el municipio.

- Mantenerse dado de alta como autónomo durante 2 años y en el empadronamiento.

También se modifica el artículo 32 del Estatuto del trabajo autónomo, para incluir una referencia a esta bonificación en el caso de personas con discapacidad, víctimas de violencia de género y víctimas del terrorismo que se establezcan por cuenta propia.

En estos casos especiales, si además residen en un municipio inferior a 5.000 habitantes, tendrán derecho a aplicar 24 meses de tarifa plana y, pasado este periodo, podrán aplicar una bonificación del 50% durante 36 meses (hasta completar un periodo máximo de 5 años desde el alta).

Los autónomos ya se podrán beneficiar de esta medida desde el 1 de agosto de 2018.

Aumento de las pensiones mínimas

Las pensiones se incrementan en un 1,6% con carácter general y un 3% para las pensiones mínimas no contributivas.

En la Ley de Presupuestos Generales 2018 se incluye un incremento del 1,6% para las pensiones inferiores a 700 euros. Según datos facilitados por ATA, más de 1.200.000 autónomos pensionistas se podrán beneficiar de este aumento.

Ayudas para familias numerosas

Tanto trabajadores en Régimen General, como autónomos, podrán pedir desde el 1 de agosto una deducción por familia numerosa, que incluye una ampliación de 600 euros anuales por cada hijo. Esta ayuda es para familias con cuatro o más hijos.

También se incluye una deducción por cónyuges discapacitados a su cargo, de 1.200 euros al año.

Esta ayuda sólo se podrá aplicar por los meses desde agosto en adelante para 2018. Dado que se cobra a mes vencido, en septiembre Hacienda comenzará a abonar esta ayuda.

Si el contribuyente ya percibía este tipo de ayuda y cumple los requisitos para la nueva ampliación, AEAT se lo incluirá también.

En los presupuestos generales se incluyen éstas y otras medidas de interés general, que puedes consultar aquí.

Más artículos de nuestro blog que también te pueden interesar:

Cómo solicitar las nuevas ayudas para contratos de formación de Garantía Juvenil

Medidas de los presupuestos generales 2018 que entran en vigor ya

Así es el proyecto de ley que ampliará el permiso de paternidad a 16 semanas

Sanciones de 3000 euros por no hacer el alta previa de los autónomos.

¿Hasta qué hora puede trabajar un trabajador con un contrato de formación?

Fuente: BOE.

por Ángela M. Labrador | May 28, 2018 | autónomo, blog, emprendedores, Inspección, negocios, Nueva Ley de autónomos

La Inspección está ya avisando, en los próximos meses comenzarán campaña para revisar a todos los inscritos en el Régimen Especial de Trabajadores Autónomo (RETA) en los últimos meses, y podrán imponer sanciones de 3000 euros por no hacer el alta previa de autónomos. En este artículo os vamos a explicar en qué se basan dichas sanciones y cómo hacer el alta de autónomos correctamente, según la nueva normativa.

Sanciones de 3.000 euros por no hacer en plazo el alta de autónomos

Recientemente hemos tenido conocimiento de que, aunque actualmente la Inspección sólo está avisando, en los próximos meses comenzarán una campaña para revisar las altas en el RETA, que pueden implicar más 3.000 euros de penalización por no realizar el alta adecuadamente. Por este motivo, queremos avisaros para que pongáis especial cuidado al realizarlas.

El origen de la sanción sería por no cumplir los nuevos plazos para el alta establecidos en el artículo 27, del Real Decreto 84/1996, de 26 de enero, por el que se aprueba el Reglamento General sobre la inscripción, altas, bajas y variaciones de datos de trabajadores en la Seguridad Social, sobre el plazo de afiliación, modificado recientemente:

«Las solicitudes de afiliación deberán formularse por los sujetos obligados con anterioridad a la iniciación de la prestación de servicios del trabajador por cuenta ajena o de la actividad del trabajador por cuenta propia en los mismos términos, medios y supuestos que para las altas iniciales se prevén en los artículos 32, 38 y 43 de este Reglamento.»

Desde el 1 de enero de 2018, el alta del autónomo tiene que hacerse de forma previa a la fecha de inicio de la actividad.

Esta norma especifica las sanciones para estas infracciones que oscilarán entre 3.126 € y 10.000 euros. Por lo que es para tomárselo en serio.

Según indica el artículo 32 de la misma norma, a la que nos remite la Ley del Autónomo: Las solicitudes de alta deberán presentarse por los sujetos obligados con carácter previo al comienzo de la prestación de servicios por el trabajador, sin que en ningún caso puedan serlo antes de los 60 días naturales anteriores al previsto para el inicio de aquella.

La nueva Ley de Autónomos trae mejoras en cuanto a la afiliación, pero también trae nuevas infracciones en el orden de lo social, que puedes ver en la Disposición Final Novena, entre ellas, destaca la siguiente: «Su afiliación y hasta tres altas dentro de cada año natural, en el correspondiente régimen especial de la Seguridad Social, o solicitar las mismas fuera del plazo establecido, sin que medie actuación inspectora». La infracción también se contempla para aquellos casos en los que si medie la actuación inspectora.

Cómo debes hacer el alta como autónomo en 2018

A continuación te resumimos el orden a seguir para realizar el alta como autónomo adecuadamente desde enero de 2018:

- 1. Dar el alta como autónomo en Seguridad Social.

Debes comunicar el alta en el Régimen Especial de Trabajadores Autónomos de Seguridad Social al menos 60 días antes de la fecha de inicio de actividad que indiques, el alta debe ser siempre previa. Si no se hace así perderás la posibilidad de aplicar la tarifa plana en ese alta y además, pueden venir sanciones, como hemos visto en este artículo.

Para hacer este trámite necesitarás certificado digital. Tendrás que comunicar qué código de CNAE corresponde para tu actividad, base de cotización, mutua de accidentes y número de cuenta bancaria. Modelo TA-521.

- 2. Hacer el alta en Hacienda.

En este trámite tendrás que indicar la fecha de alta en Seguridad Social. Se realiza a través de la sede electrónica de AEAT a través de un modelo censal 036, o el 37 (abreviado). A través de este modelo indicarás tus datos fiscales, tu epígrafe del Impuesto de Actividades (según la actividad que vayas a realizar), dirección de la actividad (si se trata de un local también los metros cuadrados afectados por esta actividad), fecha de comienzo de la actividad, Régimen de IVA y Régimen de IRPF.

Además, debes recordar que existen más obligaciones que debes cumplir con otros organismos: licencia de apertura, comunicar la apertura a la Consejería de Empleo de tu Comunidad, obtener un libro electrónico de visitas (LVO), etc..

Este año, con la mejora de condiciones de la tarifa plana de autónomos, se están animando muchos trabajadores por cuenta propia a darse de alta, pero muchos de ellos desconocen estas novedades. ¿Nos ayudas a difundir? Gracias.

por Ángela M. Labrador | May 9, 2018 | autónomos, blog, emprendedores, empresas, fiscal, impuestos, IRPF, laboral, Seguridad Social

La pasada semana desde Tesorería General de Seguridad Social publicaron una nota informativa en la que informan de las novedades en las devoluciones de cuotas a los autónomos.

Según indican en TGSS, van a devolver el exceso de cuotas ingresadas por los autónomos en los casos de pluriactividad.

Se trata de una de las medidas previstas para 2018, tras la entrada en vigor de la nueva Ley del autónomo, que establecía una tramitación de oficio de devoluciones de cuotas al Régimen Especial de Trabajadores Autónomos, incluyendo los supuestos de pluriactividad.

A continuación os indicamos las novedades en la devolución de cuotas de autónomos:

Más agilidad en los plazos de pago

En la Ley del autónomo se preveía una reducción en los plazos de pago para las devoluciones de ingresos indebidos y saldos acreedores. Hasta la fecha se hacían una vez al mes, a partir de ahora se realizarán dos veces al mes.

Os explicamos el nuevo funcionamiento:

Una vez que se resuelva el expediente de devolución de cuotas, si la fecha de resolución entra dentro de la primera quincena del mes, el autónomo recibirá las cantidades el último día de dicho mes.

En el caso de que el expediente se resuelva ya en la segunda quincena, se abonará a lo largo de la primera quincena del mes siguiente.

Según TGSS, esta cambio ayudará a agilizar en más de 15 días los plazos para obtener los ingresos indebidos.

Comienzan las devoluciones de oficio de las cantidades cargadas en exceso

Otra novedad contemplada también la Ley de Autónomos es la devolución de oficio a los trabajadores inscritos en el RETA de las cuantías cargadas en exceso cuando causan baja en este Régimen y la fecha no coincide con el último día del mes.

A partir de ahora, en los casos en los que se haya abonado el mes completo, y la baja se haya producido antes de que este finalice, desde Tesorería calcularán el importe a devolver y deberá ingresar las cantidades al autónomo en el plazo máximo de 2 meses.

Situaciones de pluriactividad

Cuando un trabajador autónomo se encuentra dado de alta de forma simultánea en el RETA y en Régimen General, por ejemplo, estaría en situación de pluriactividad.

Seguridad Social establece que cuando la suma de las cantidades ingresadas por la cuota de contingencias comunes, tanto de autónomos, como de Régimen General, supera el límite fijado en la Ley de Presupuestos Generales del Estado de ese ejercicio, procederá a devolver el exceso abonado por el autónomo.

Para ello, el importe no reconocido, no podrá superar el 50% de la cuota ingresada.

Con la entrada en funcionamiento de este nuevo sistema los autónomos han recibido en los últimos días las cantidades correspondientes.

Antes, este proceso se debía iniciar por el interesado, se supone que a partir de ahora, será Seguridad Social quien calcule las diferencias e inicio el proceso. Esto permitirá reducir el plazo para obtener estas cantidades en 2 meses.

Más artículos para el autónomo en nuestro blog que te pueden interesar:

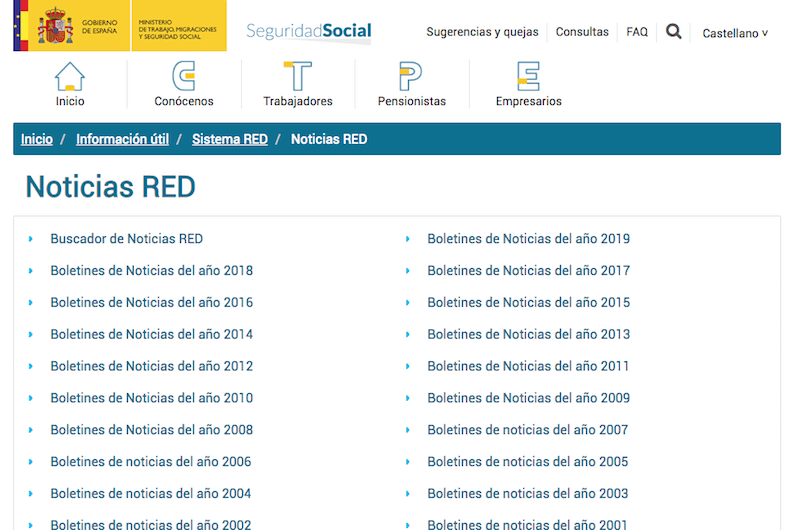

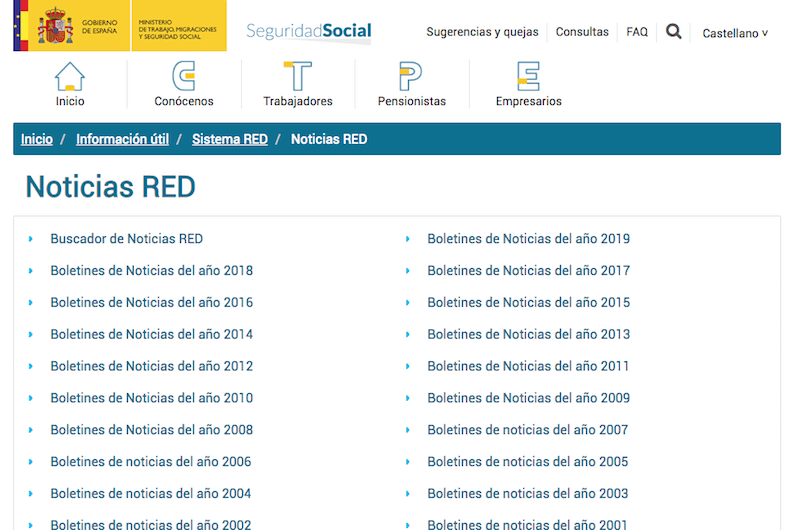

Los autónomos ahora están obligados a incorporarse al sistema RED.

Así cambia la prestación por maternidad o paternidad del autónomo.

El autónomo ya puede cambiar su base de cotización 4 veces por año.

¿Puede el autónomo contratar a su cónyuge?

Fuente: Seguridad Social.

por Ángela M. Labrador | Feb 21, 2018 | autónomo, blog, emprendedores, empresas, facturación, impuestos, IVA, negocios

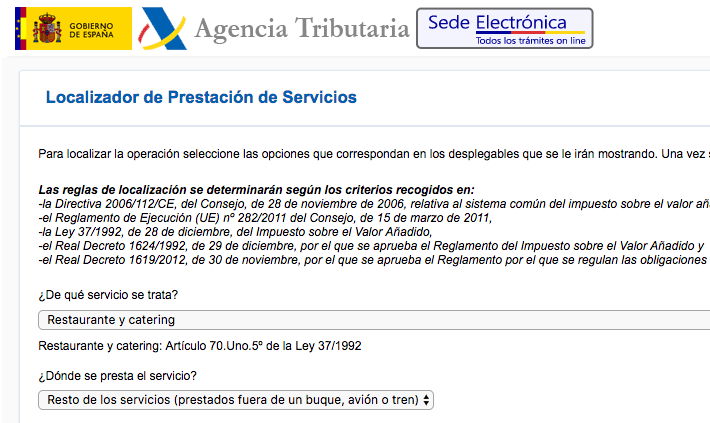

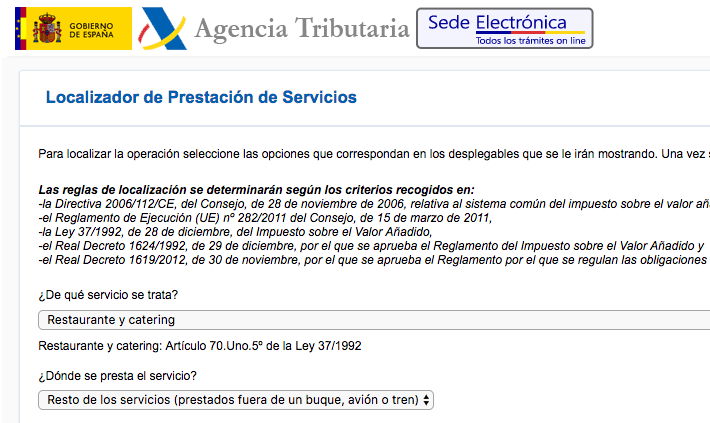

En los últimos días Hacienda ha puesto a disposición un localizador de prestación de servicios, que ha incorporado a los portales de IVA y Suministro Inmediato de Información (SII). Así funciona el nuevo servicio de localización de operaciones de IVA de Hacienda:

¿Qué es el localizador de prestación de servicios de IVA?

El localizador de prestación de servicios de IVA de la Agencia Tributaria es una herramienta web que busca resolver las principales dudas que le pueden surgir a una empresa cuando realiza este tipo de operaciones, tanto con clientes, como con proveedores extranjeros.

Este localizador permite indicar la ubicación donde se produce el servicio, y así poder obtener información como si está sujeto a IVA, quién debe declarar el IVA devengado, si se debe repercutir IVA en la factura o cómo se declara en caso de estar fuera del territorio español.

Para la creación de esta herramienta han tenido en cuenta toda la normativa que puede afectar a este impuesto:

- Directiva 2006/11/CE del Consejo, de 28 de noviembre de 2006.

- Reglamento de Ejecución UE nº 282/2011 del Consejo, de 15 de marzo de 2011.

- Ley 37/1992, de 28 de diciembre.

- Real Decreto 1624/1992, de 29 de diciembre.

- Real Decreto 1619/2012, de 30 de noviembre.

¿Cómo funciona el localizador de prestación de servicios de IVA de AEAT?

Para utilizar el nuevo localizador de operaciones de IVA, tienes que acceder a la Sede Electrónica de Hacienda.

Una vez que entres en la página del localizador, encontrarás un desplegable en el que deberás indicar de qué servicio se trata.

Tras indicar el servicio, te mostrará la normativa aplicable y te solicitará información sobre la ubicación del servicio. Y también te pedirá datos sobre la nacionalidad del cliente, y de qué tipo de cliente se trata.

Una vez hayas introducido todos estos datos, el localizador te mostrará la información que necesitas:

- Si la operación está sujeta a IVA español.

- Quién debe declarar el IVA devengado.

- Si la factura emitida lleva IVA.

Se trata de una herramienta muy útil y que sin duda, servirá de ayuda. Bajo nuestro punto de vista, para que ya esta herramienta ofreciese una información completa, lo ideal sería que también mostrase el porcentaje de IVA que corresponde a ese servicio.

También te pueden interesar los siguientes artículos:

Nueva convocatoria de ayudas a la contratación de hasta 4.500 euros.

El autónomo ya puede cambiar su base de cotización 4 veces por año.

Novedades del nuevo modelo oficial de contrato de formación y aprendizaje.

¿Puede un autónomo contratar a su cónyuge?

Fuente: AEAT.

por Ángela M. Labrador | Dic 13, 2017 | autónomo, ayudas a la contratación Madrid, blog, contrato de formacion, contratos indefinidos, empleo, emprendedores, empresas, laboral, Ley de Contratos, Nueva Ley de autónomos, Tarifa plana 50 euros, transformación a indefinido

Ya estamos a punto de terminar el año, y con la vista puesta en el próximo, que promete ser un ejercicio lleno de cambios y nueva legislación (Recordamos que la semana pasada el Gobierno aprobó el plan anual normativo 2018 con 287 normas que quiere sacar adelante). Por eso hoy queremos hacer un resumen de normativa importante que afecta a las empresas y que ya sabemos que entra en vigor en 2018:

La Ley 6/2017, de 24 de octubre, de Reformas Urgentes del Trabajo Autónomo, ya es de aplicación desde el pasado 25 de octubre, no obstante, hay medidas que no entraban en vigor hasta enero de 2018, entre ellas:

- Ampliación de la tarifa plana de 50 euros para los nuevos autónomos.

- Reducción del recargo por ingresos fuera de plazo.

- Deducción por gastos de suministro cuando desarrolle su actividad en su domicilio habitual.

- Deducción por gastos de manutención con límite diario de 26,67 € (48,08 € si es el extranjero).

Si deseas ampliar información sobre las novedades de la Ley de Autónomos, puedes hacerlo aquí.

El Gobierno ya ha aprobado el proyecto de Ley Orgánica de Protección de Datos de Carácter Personal, cuya entrada en vigor está prevista para el 25 de mayo de 2018. Hasta esa fecha, las empresas deberán adaptarse para cumplir con las nuevas directrices.

Entre ellas, destacar que desaparece el consentimiento tácito, será necesario obtener una afirmativa expresa por parte del usuario y se van a regular situaciones en las que existe interés público (vídeo-vigilancia, listas Robinson,..).

Tener en cuenta la inminente llegada de esta norma es fundamental para las empresas, ya que la misma contempla sanciones muy elevadas para aquellas que la incumplan. Te lo contamos todo en nuestro artículo «Incumplir la Ley de Protección de Datos tendrá elevadas sanciones en 2018».

Parece que ya tenemos fecha para la entrada en vigor de la nueva Ley, el 9 de marzo de 2018. El texto recoge novedades interesantes para las empresas que trabajan habitualmente con la Administración:

Suprimirá la posibilidad de contratación sin publicidad, introduce la obligación de facturar de forma electrónica y la posibilidad de pago directo de la Administración a los subcontratistas, entre otras. Puedes conocer más detalles sobre la norma en «La nueva Ley de Contratos limita a 60 días el plazo para el pago de facturas».

Una reforma laboral que afectaría a los nuevos contratos.

Según ha adelantado Fátima Báñez, para 2018 quieren modificar las modalidades de contratos actuales, simplificándola en 3 modelos: contrato indefinido, temporal con indemnización creciente y contrato de formación.

El nuevo contrato temporal permitiría elevar la indemnización gradualmente hasta equipararla al indefinido. Los trabajadores incrementarían su derecho a indemnización de forma que, al finalizar el periodo máximo de contratación, fuese de 20 días por año trabajado.

La propuesta incluye incentivos para las empresas que opten por la contratación indefinida y penalizaciones para aquellas que abusen del contrato temporal, el llamado bonus/malus.

Además, Empleo adelanta que esta reforma iría acompañada de una serie de incentivos para la transformación de contratos de formación en indefinidos y contratos de prácticas.

Así mismo, se contempla la flexibilización del contrato de formación y aprendizaje y un complemento salarial de 430 euros para todos aquellos jóvenes de Garantía Juvenil que sean contratados mediante esta modalidad.

A día de hoy, todas estas medidas están siendo negociadas con los diferentes agentes sociales, tratando de obtener el consenso que le dé la solvencia para presentarlas. Hay que decir que Empleo ya ha intentado sacar alguna de ellas durante 2017 sin mucho éxito, porque le han faltado los apoyos necesarios. Habrá que ver qué pasa en esta ocasión.

Otras normas previstas para 2018:

- La nueva Ley Hipotecaria se espera también para el primer semestre de 2018. El consejo de Ministros ya ha aprobado el texto, que pretende reforzar la transparencia de los contratos hipotecarios, reducir las comisiones que pagan los clientes y transponer la directiva europea en materia hipotecaria a nuestro ordenamiento.

- La Ley de Procedimiento Administrativo Común, a pesar de que ya ha entrado en vigor, hacemos memoria y vemos que algunas medidas se retrasaban hasta 2018. Según la Disposición final séptima, «las previsiones relativas al registro electrónico, registro electrónico de apoderamientos, registro de empleados públicos habilitados, punto de acceso general electrónico de la administración y archivo único electrónico producirán efectos a los dos años de la entrada en vigor de la Ley». Tendremos que esperar y ver cómo asume estos cambios la Administración, os iremos informando.

- Los cambios introducidos en la normativa de la ITV entrará en vigor el 20 de mayo de 2018. La Ley introduce nuevas exigencias para los propietarios de los vehículos destinados a detectar posibles fraudes y manipulaciones, y controles para las emisiones contaminantes. Algo positivo es que, a partir de esa fecha, se reconocerá el certificado emitido por otro país de la UE en los cambios de titularidad de vehículos.

Entre las 287 normas previstas (9 con rango de Ley Orgánica, 38 Leyes Ordinarias y 240 Real Decretos), también se incluye la aprobación de un esquema de resolución extrajudicial de conflictos financieros, modificaciones en el mercado de valores y cambios en la Ley del Impuesto de Sociedades.

En nuestro blog te iremos desgranando todas las modificaciones que se vayan produciendo sobre estas y otras normas.

Más noticias de nuestro blog que te pueden interesar:

Cómo tramitar las nuevas bonificaciones de la Ley de Autónomos

¿Puede el autónomo contratar a su cónyuge?

Las pymes ya pueden seleccionar personal de forma gratuita a través del Programa EJCP

Así es la nueva bonificación adicional de contrato de formación y aprendizaje

Fuentes: ElConfidencial, Expansión. Freepick

por Ángela M. Labrador | Nov 29, 2017 | autónomo, ayudas a la contratación Madrid, ayudas autónomos, blog, emprendedores, IRPF, laboral, Nueva Ley de autónomos

Ayer se publicó el Boletín Red 6/2017, que incluye toda la información relativa a las gestiones a realizar para aplicar la Ley 6/2017, de 24 de octubre, de reformas urgentes del trabajo autónomo. Os ofrecemos un resumen con las instrucciones que incluye sobre cómo tramitar las bonificaciones de la nueva Ley de Autónomos.

A continuación os indicamos los trámites para las bonificaciones que ya están en vigor y se pueden aplicar desde el 25 de octubre:

Se trata de una bonificación del 100% durante 12 meses de la cuota para los autónomos que precisen contratar a algún trabajador, para conciliar su vida familiar, en caso de cuidado de un familiar hasta segundo grado de consanguinidad, de un menor, o un familiar con discapacidad reconocida igual o superior al 33%.

Esta bonificación no es nueva, ya existía, la novedad radica en que se amplía la edad de los menores a cargo, de 7 a 12 años. Y también se admite su aplicación para los trabajadores en el Régimen Especial de los Trabajadores del Mar.

En este caso, no hay ninguna variación en la tramitación con respecto a cómo ya se venía haciendo. Simplemente se destaca que, tras dar el alta del autónomo, se deberá acreditar el parentesco familiar que causa el derecho ante la Dirección Provincial de la Seguridad Social o a través de la Sede Electrónica, desde el «Servicio de variación de Datos del RETA«, donde se aportarán los documentos correspondientes.

Bonificación por maternidad, paternidad, o similar, riesgo de embarazo o lactancia

Recogida en el artículo 6, consiste en una bonificación del 100% de la cuota de autónomos durante el periodo que dure su baja (siempre que ésta sea como mínimo de 1 mes). La base a aplicar será la base media que haya tenido durante los 12 meses previos al inicio de la bonificación. Si llevase menos de 12 meses en el RETA, los cálculos se realizarán desde su fecha de alta.

En este caso, también se trata de una modificación de la Ley 20/2007, la novedad es que se suprime el requisito de tener que contratar a un trabajador para que le sustituya con contrato de interinidad. Seguridad Social hace hincapié en que, para poder disfrutar de esta bonificación, a la fecha de inicio del beneficio por maternidad, paternidad, etc.. el autónomo debe estar dado de alta, y se verificará de forma automática su situación.

Las trabajadoras que retomen su actividad tras un cese motivado por alguna de las situaciones de maternidad mencionadas anteriormente, tendrán derecho a la aplicación de una tarifa plana de 50 euros mensuales durante los 12 meses siguientes, en el caso de que opten por la base mínima. Si cotizan por una base superior a la mínima, en este caso aplicarían el 80% sobre la cuota de contingencias comunes.

Se trata de una nueva bonificación, por ello requiere de una nueva implementación técnica que no estará lista hasta el próximo año. El nuevo campo que se deberá indicar será «Mujer reincorporada».

En estos últimos meses de 2017, en los que no hay ninguna opción informática, y debido a que la cotización debe efectuarse por meses completos, será necesaria la mecanización de una baja en el Régimen y un registro de alta posterior en el que se anote el campo «Mujer Reincorporada».

La contratación indefinida de cónyuge o familiares de hasta segundo grado de consanguinidad o afinidad por cuenta ajena le dará derecho a que se aplique una bonificación del 100% de las contingencias comunes durante 12 meses.

Para su tramitación está prevista la creación de un nuevo valor 2 «Familiar trabajador autónomo. Informado» del campo «Vinculo familiar». Posteriormente, Seguridad Social verificará todos los datos y cambiará el valor 2 por el 6, «Familiar trabajador autónomo. Acreditado» ó 7, «Familiar trabajador autónomo. No acreditado».

¿Cómo debes tramitar entonces la nueva bonificación por la contratación de familiares del autónomo?

En el próximo Boletín RED ya se informará de la fecha en la que estarán listos estos nuevos valores, mientras tanto, los trámites serán los siguientes:

- Comunicar el alta por cuenta ajena del familiar, con el tipo de contrato 100, 200 ó 300 (según el tipo de jornada que corresponda).

- Enviar a la Dirección Provincial de TGSS una declaración responsable de que, por la contratación de dicho trabajador, el autónomo es beneficiario de las bonificaciones al cumplirse todos los requisitos exigidos para el acceso a dicho beneficio y no concurrir ninguna de las exclusiones que determinarían el no acceso al mismo. La declaración responsable deberá remitirse una vez se haya dado el alta del trabajador, no siendo necesario enviarse en las sucesivas declaraciones por cada liquidación de cuotas.

Bonificaciones por altas de familiares colaboradores del autónomo

La 6/2017 introduce una novedad para la figura del autónomo colaborador, este beneficio podrá ser aplicado en varias ocasiones, siempre que haya transcurrido un plazo de 5 años entre una y otra.

Las bonificaciones se calcularán de forma automática, al indicar en el alta en el RETA la opción «RETA Colaborador familiar» en la pantalla «Identificación de los diferentes tipos de trabajadores autónomos». El sistema admitirá este campo cuando sea una nueva alta, o hayan transcurrido 5 años desde la anterior baja.

Posteriormente al alta se deberá acreditar ante la Dirección Provincial de TGSS el parentesco familiar para aplicar este beneficio, o bien, tramitarlo a través de la Sede Electrónica, desde el «Servicio de Variación de Datos en RETA».

Esperamos que te sirva de ayuda. Estaremos pendiente de todas las novedades para ofrecértelas en nuestro blog.

Quizá te interesen también estas noticias de nuestro blog:

El autónomo ya puede contratar a familiares y aplicar esta bonificación.

Ayudas para la conciliación familiar del autónomo.

Estas son las medidas de la Ley de autónomos que ya están en vigor.

Cuál es la mejor modalidad de contratar a mi hijo o familiar.

Fuente: Boletín RED.