Inspección comenzará a sancionar por no enviar los ficheros CRA

Recientemente hemos tenido conocimiento de una de las campañas que van a iniciarse en breve, a instancias de Seguridad Social: Inspección comenzará a sancionar a las empresas por no enviar los ficheros CRA.

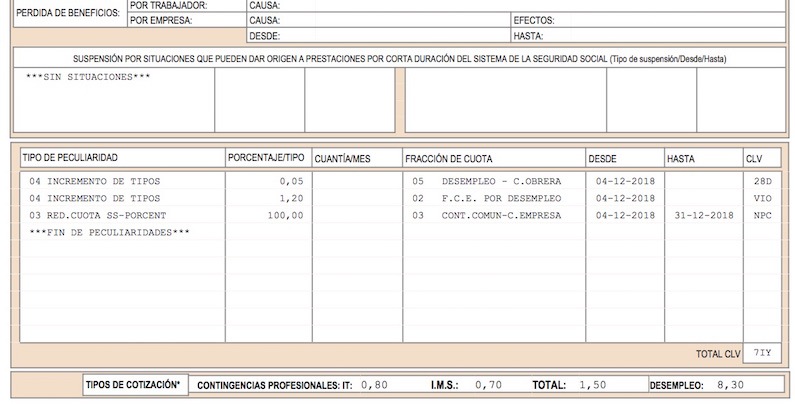

Los ficheros CRA contienen los Conceptos Retributivos Abonados (Artículo 147,3 de la Ley General de Seguridad Social), que cada empresa debe comunicar ante TGSS en cada periodo de liquidación. En estos ficheros se incluyen todos los conceptos retributivos que hayas pagado a tus trabajadores en ese mes.

Recordamos que comunicar los ficheros CRA es obligatorio desde el 22 de Diciembre de 2013 y se deben presentar junto con las liquidaciones de cuotas, dentro del mismo plazo.

Desde el 13 de marzo de 2014, fecha en la que ya estaba listo el sistema, se comenzaron a remitir este tipo de ficheros.

El Artículo 147, 3 establece que esta obligación:

«Los empresarios deberán comunicar a la Tesorería General de la Seguridad Social en cada periodo de liquidación el importe de todos los conceptos retributivos abonados a sus trabajadores, con independencia de su inclusión o no en la base de cotización a la Seguridad Social y aunque resulten de aplicación bases únicas».

Estarías obligado a presentarlo por todos los trabajadores en Régimen General, excepto si pertenecen al Sistema Especial para Empleados del Hogar o son profesionales taurinos.

Además, desde Octubre de 2018, según indicaba TGSS en su Boletín RED, también debes incluir entre los conceptos a comunicar a través de los ficheros CRA: las horas complementarias pactadas, las horas complementarias de aceptación voluntaria, vacaciones no disfrutadas (retribuidas tras el fallecimiento del trabajador), vacaciones retribuidas no disfrutadas, plus de transporte y distancia y utilización de medios colectivos de la empresa.

Para Seguridad Social, la información que contienen estos ficheros es muy valiosa, ya que a través de ellos se pueden detectar irregularidades y controlar mejor la recaudación de las empresas.

Aunque el envío es obligatorio desde hace tiempo, es algo que se ha tardado en implantar en todas las empresas. Seguridad Social comenzó haciendo un poco la vista gorda, pero ya exige que se envíen rigurosamente todos los meses.

El incumplimiento de los plazos de suministro, según indica Tesorería en su web, «no exime de su presentación a la mayor brevedad posible, sin perjuicio de las consecuencias que tal incumplimiento pudiera dar lugar».

Según informan desde la Dirección de Inspección de Granada, desde enero de 2019, TGSS va a comunicar a Inspección todos aquellos casos en que la empresa no los haya enviado en plazo.

No comunicar los ficheros CRA puede suponer un recargo e incluso una sanción, ya que está tipificado en la LISOS como una infracción grave. De producirse una sanción, esta podría oscilar entre los 626 y 1.250 euros.

Te recomendamos contactar con un despacho profesional especializado que te ayude a realizar estas gestiones adecuadamente en tu empresa y así evitar posibles disgustos.

Nos encantará conocer tu opinión sobre este tema. Déjanos un comentario a continuación. ¡Gracias!

Curso de retribuciones salariales, cotización y recaudación

Aprende todo lo necesario en materia de cotización y recaudación con Seguridad Social y retribuciones salariales con este curso online. Es bonificable a través de los seguros sociales para los trabajadores en Régimen General.

Más artículos que pueden interesarte:

Así quedan las nóminas tras el incremento de SMI en 2019

Nuevas obligaciones para tu empresa: el registro salarial y el plan de igualdad.

Estas son las bonificaciones vigentes para la contratación tras la derogación de las ayudas

Penalización del 20% para los autónomos que se retrasan en sus cuotas

¿Ya puede el autónomo realizar formación bonificada?

¿Cómo es la cotización de las prácticas no laborales en 2019?

Instrucciones para solicitar la devolución del IRPF por maternidad