Cómo es el contrato de formación en 2025. Características y requisitos

Tras la entrada en vigor de la Reforma Laboral mediante el Real Decreto Ley 32/2021 varias modalidades de contratación sufrieron modificaciones, entre ellas, el contrato de formación.

Entre las novedades, el contrato de formación y aprendizaje pasó a denominarse contrato de formación en alternancia, como se le conoce a día de hoy.

En este artículo te contamos con detalle cuáles fueron las modificaciones y cómo es el contrato de formación en 2025, características y requisitos.

Cambia la denominación de los contratos formativos

Antes que nada, hay que aclarar que el RD Ley no eliminó el contrato de prácticas, unificó el contrato de formación y el contrato de prácticas bajo la denominación de «contratos formativos».

El contrato de prácticas, desde entonces, se conoce como contrato formativo para adquirir la práctica profesional adecuada al nivel de estudios.

En este artículo nos vamos a centrar en el contrato de formación en alternancia, que es el que tiene por objeto compatibilizar trabajo y formación.

Y está destinado a fomentar la inserción laboral de los jóvenes para proporcionarles una formación teórica y práctica sobre una profesión.

Más abajo, analizamos sus características durante 2025.

¿Qué requisitos son necesarios para poder realizar un contrato para la formación en alternancia?

Haz clic para ver este vídeo donde te resumimos las características clave de los contratos de formación

Nuestra CMO, Angela Labrador, te explica por qué esta modalidad contractual se ha convertido en la favorita de las empresas tras las restricciones a la temporalidad.

¿Qué requisitos debe cumplir la persona trabajadora para el contrato de formación en 2025?

Tras la Reforma Laboral, el contrato de formación en alternancia se puede realizar con los jóvenes que cumplan los siguientes requisitos:

- Edad: hasta 30 años para Catálogo de Especialidades. Este límite no se aplica para personas con discapacidad reconocida.

- No disponer de titulación oficial relacionada con el puesto.

- Estar inscrito/a en el SEPE como demandante de empleo (para que la compañía pueda acceder a las bonificaciones del contrato de formación en alternancia).

¿Qué requisitos debe cumplir una empresa para firmar un contrato de formación en 2025?

Para firmar un contrato de formación en alternancia en 2025 la empresa deberá:

- No tener deuda con Hacienda o con la Seguridad Social.

- No haber sido sancionada.

- Respetar el horario de trabajo efectivo y de formación de la persona trabajadora.

- Asignar una persona en la empresa que tutorice la evolución de la persona contratada mediante el contrato de formación en alternancia.

Además, desde el 1 de septiembre de 2023 las empresas que deseen firmar un contrato de formación deben tener un Plan de Igualdad (siempre y cuando la Ley Orgánica 3/2007 les obligue a ello).

¿Cómo es el contrato de formación en 2025? Estas son las características del contrato de formación en alternancia

Ya conoces qué requisitos deben cumplir la persona trabajadora y la empresa para firmar un contrato de formación en 2025.

A continuación, vamos a analizar cuáles son las características de esta modalidad de contrato.

Antes de nada, es importante destacar que el contrato de formación es el contrato laboral que más beneficios aporta a las empresas y se ha convertido en la mejor alternativa al contrato temporal.

El contrato de formación permite contratar de 3 meses a 2 años y tener un coste de 0 euros en los Seguros Sociales durante toda su vigencia.

Ahora bien, el artículo 1 de la Reforma Laboral modificó el artículo 11 del Estatuto de los Trabajadores y especificó las nuevas características del contrato de formación en alternancia.

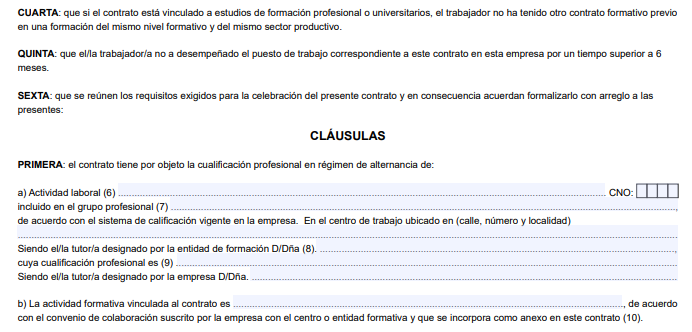

¿Qué contenido debe incluir el contrato de formación en alternancia?

El contrato debe formalizarse por escrito incluyendo el texto del Plan Formativo individual.

En este Plan Formativo se tiene que especificar el contenido de la formación y las actividades de tutorización para cumplir sus objetivos, junto con el Anexo del centro formativo.

Y debe ponerse en conocimiento de la representación legal de los trabajadores, así como su programa formativo.

En el plan formativo individual de un contrato de formación en alternancia se debe especificar:

- El contenido de la formación.

- Las actividades a realizar.

- El calendario.

- Los requisitos de la tutoría para el cumplimiento de los objetivos.

¿Cómo debe ser la formación asociada al contrato de formación en alternancia?

La novedad más importante que se produjo tras la Reforma Laboral fue la ampliación de las especialidades formativas permitidas para celebrar el contrato de formación.

Ahora se puede concertar para compatibilizar trabajo con estudios formativos, formación profesional, Certificados de Profesionalidad y Especialidades formativas del Sistema Nacional de Empleo.

La actividad que realice la persona contratada debe estar directamente relacionada con la formación que reciba. Y no podrá haber realizado ese puesto en la empresa durante más de 6 meses.

La empresa puede solicitar al SEPE por escrito información para confirmar si esa persona se contrató en formación anteriormente.

Los jóvenes cuentan con un tutor en el centro de formación y otro en el centro de trabajo (este último debe tener la experiencia o formación adecuadas).

Durante todo el proceso formativo debe seguir la evolución de la persona trabajadora y coordinarse con el tutor del centro de formación.

Respecto a la tutorización no hay novedades. En Grupo2000 ya veníamos haciendo esta labor de coordinación desde hace muchos años con nuestros clientes.

Aunque tras la Reforma Laboral sí que se le está dando mayor protagonismo al tutor de empresa, que se ha convertido en una pieza clave para la correcta formación de la persona trabajadora.

¿Cuál es la duración del contrato de formación en alternancia en 2025?

La duración del contrato se modificó: puede concertarse por un mínimo de 3 meses y como máximo por 2 años.

Tras la Reforma Laboral el contrato de formación debe formalizarse en un sólo contrato.

No obstante, puede prorrogarse si no se ha agotado la duración máxima y es necesario prorrogar para que la persona trabajadora finalice su formación.

Únicamente se puede formalizar un contrato de formación por cada especialidad formativa.

La persona trabajadora puede realizar un contrato de formación con varias empresas siempre que la suma de ambos no supere los 2 años y el puesto relacionado con la formación sea diferente.

Situaciones como la incapacidad temporal, nacimiento, adopción, riesgo durante el embarazo, lactancia o violencia de género continúan interrumpiendo el cómputo de duración del contrato.

Además, la duración del contrato formativo computa a efectos de antigüedad de la empresa.

¡Importante! La empresa debe informar a las personas con esta modalidad de contrato sobre la existencia de puestos de trabajo vacantes con el fin de garantizarles las mismas oportunidades que otros trabajadores.

¿Cómo debe ser la jornada del contrato de formación en alternancia en 2025?

La jornada se divide entre el tiempo de trabajo y de formación, pero el RD 32/2021 amplió el porcentaje de tiempo dedicado a formarse:

- Jornada durante el primer año: 65% dedicado a trabajar y 35% para formarse.

- Jornada durante el segundo año: 85% de trabajo efectivo y 15% de formación.

Estos porcentajes se aplican sobre la jornada máxima prevista en convenio colectivo o en su defecto, jornada máxima legal.

La jornada de los contratos de formación en alternancia puede ser completa o a tiempo parcial.

¿Se pueden hacer horas extraordinarias en un contrato de formación en alternancia?

En 2025 se mantiene la prohibición de realizar horas extraordinarias o complementarias y el trabajo nocturno.

Aunque se ha introducido una flexibilización muy demandada por algunos sectores como el de la hostelería: se permite el trabajo nocturno cuando las actividades para su aprendizaje «no puedan desarrollarse en otros periodos, debido a la naturaleza de la actividad».

Otro cambio relevante es que se ha eliminado el periodo de prueba en los contratos formativos.

¿Cuál es el salario del contrato de formación en 2025?

El salario es el que se establezca en convenio colectivo.

En su defecto, no puede ser inferior al 60% sobre la cantidad fijada para el grupo profesional con esas funciones durante el primer año y 75% durante el segundo, siempre en proporción al tiempo de trabajo efectivo.

En ningún caso puede ser inferior a la proporción de jornada que realice sobre el SMI vigente.

¡IMPORTANTE! Tras la derogación del Real Decreto-ley 9/2024, que prorrogaba el Salario Mínimo Interprofesional de 2024 para 2025, se ha generado cierta confusión sobre el valor aplicable.

Actualmente, no hay un SMI oficialmente fijado para 2025, aunque el Ministerio de Trabajo ha publicado un criterio técnico al respecto.

Según este criterio, hasta que se fije un nuevo valor, debe respetarse el SMI de 2024, que es de 1.134 euros mensuales en 14 pagas. Este será el valor de referencia para los salarios, indemnizaciones y bases de cotización mientras se publica un nuevo Real Decreto.

Es importante mantenerse muy atento de las novedades que puedan surgir, ya que, además, desde el Gobierno han avanzado un aumento del SMI con efectos retroactivos en los próximos meses.

Asimismo, en los convenios colectivos puede determinarse qué puestos de trabajo o actividades pueden desempeñarse por medio del contrato formativo.

Se prevé un desarrollo sobre el número máximo de contratos formativos permitidos según el tamaño de centro de trabajo, las personas en formación por tutor/a o exigencias en relación con la estabilidad de la plantilla.

De momento, habrá que esperar para ver cuáles son los matices que se van introduciendo a la legislación vigente.

¿Cuántos contratos de formación en alternancia pueden firmarse por empresa?

Actualmente, no existe límite de contratos por empresa o tutor (desde Grupo2000 siempre recomendamos un máximo valorando la situación de cada empresa y su plantilla).

Nuestro consejo para el buen funcionamiento del sistema de formación en alternancia es un máximo de 3 personas en contrato de formación por cada tutor/a en la empresa.

Otras características del contrato de formación, ¿cuál es la cotización del contrato de formación en 2025?

La Reforma Laboral introdujo una mejora en la cotización para los contratos de formación que han pasado a cotizar de nuevo por la contingencia de formación.

Tras la subida del SMI en 2023 y la publicación de la Orden PCM/313/2023, que modificó la Orden PCM/74/2023, hubo cambios respecto a este tema.

Actualmente, las bases de cotización del contrato de formación (provisionalmente) son:

- Bases de cotización mensual del contrato de formación: 1.323 €

- Base de cotización diaria del contrato de formación: 44,10 €

¡IMPORTATE!

Estamos a la espera de la publicación de las bases y tipos definitivos del contrato de formación para 2025. Por ahora, únicamente hemos podido actualizar el MEI, que sube hasta el 0,8%.

Es fundamental tener en cuenta que las demás cuantías se ajustarán en cuanto se publiquen las bases y tipos oficiales para evitar posibles errores.

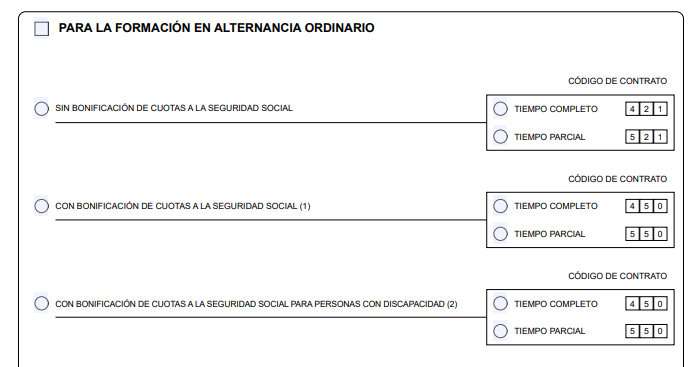

Además, tras entrar en vigor los cambios para la cotización del contrato de formación introducidos por la Reforma Laboral, a la hora de calcular la cotización hay que distinguir entre:

- Contratos de formación que cotizan por la base mínima.

- Contratos de formación que cotizan por cuantías superiores a la base mínima.

Desde Seguridad Social informaron en el Boletín RED que en junio de 2024 comenzó la última fase de adaptación para la cotización de los contratos de formación que cotizan por encima de la base mínima.

Pronto tendremos más detalles respecto a este tema.

En cualquier caso, los cambios no afectan a las bonificaciones de los contratos de formación, que van a continuar aplicándose como siempre.

¿Qué bonificaciones supone el contrato de formación en 2025?

Desde el 1 de septiembre de 2023 y tras la entrada en vigor del RD Ley 1/2023 existen novedades sobre la bonificación de los contratos de formación.

Es necesario distinguir según cuál sea la fecha de alta de los contratos de formación entre:

Contratos de formación dados de alta anteriormente al 1 de septiembre de 2023

Para estos contratos se aplica una reducción del 100% en las cuotas fijas a la Seguridad Social durante el tiempo que dure el contrato (75% si es una compañía con más de 250 personas en plantilla).

Contratos de formación dados de alta a partir del 1 de septiembre de 2023

Los contratos de formación en alta a partir del 1 de septiembre de 2023 tienen derecho a aplicar una bonificación de 119 euros sobre la cuota fija de Seguros Sociales.

Actualmente, y de manera provisional (hasta que se publique las bases y tipos del contrato de formación para 2025, así como el SMI, dicha cuota es de 180,54 euros para los contratos que cotizan por la base mínima.

A esta bonificación se le sumaría, además, la cuantía por tutorización, suponiendo la bonificación de hasta 199 euros.

Por tanto, tras aplicar la bonificación el coste final en los Seguros Sociales de la empresa es de 0 euros.

Como comentamos, esto es para el caso de los contratos de formación que coticen por la base mínima.

Para los contratos de formación que coticen por encima de la base mínima, tal y como confirma la Orden PCM/74/2023, habrá que aplicar las cuantías que excedan de la base mínima de los tipos de cotización que correspondan.

Aunque de momento todavía no es necesario aplicar las cuantías que excedan.

Tienes toda la información en nuestra página Cotización del contrato de formación en alternancia.

Es por ello, que de manera temporal, todos los contratos de formación solo van a estar cotizando por la cuota fija de 181,86 euros, incluyendo cotización por MEI y formación.

Además, los contratos de formación van a seguir disfrutando de estos beneficios:

- Bonificación del 100% de la formación inherente al contrato.

- Bonificación adicional en concepto de tutorización de 60 ó 80 €, dependiendo de si la plantilla es menor de 5 personas o superior, respectivamente.

La cantidad de 181,86 euros solo tiene que abonarse si el contrato de formación no cumple los requisitos para beneficiarse de la bonificación.

¡IMPORTANTE! Las cuantías del MEI no se pueden bonificar, el resto de conceptos sí.

Requisitos para bonificar un contrato de formación en alternancia en 2025

Para poder bonificar un contrato de formación es necesario cumplir una serie de requisitos adicionales.

No se podrá bonificar el contrato de formación en estos casos:

- En relaciones laborales de carácter especial previstas en el artículo 2 del texto refundido del Estatuto de los Trabajadores.

- En contrataciones de familiares directos, hasta el segundo grado de consanguinidad o afinidad, del empresario o quienes tengan control empresarial, cargos directivos o sean miembros de los órganos de administración de empresas con forma jurídica de sociedad.

Esto no afecta a contratos de formación celebrados con hijos/as menores de 30 años. En este caso sí se podrá bonificar el contrato de formación independientemente de que exista convivencia.

También se podrá bonificar si se firma con un/a hijo/a de más de 30 años, si posee una discapacidad reconocida de al menos un 33%.

- En contrataciones con personas que hayan trabajado en la misma empresa en los últimos 12 meses bajo un contrato indefinido o en los últimos 6 meses bajo un contrato de duración determinada o un contrato formativo.

- Cuando se contrate a una persona que hayan causado baja en la Seguridad Social con un contrato indefinido en los 3 meses previos al alta en un contrato incentivado, a menos que la finalización del contrato sea por despido reconocido o declarado improcedente o por despido colectivo.

Una vez finalizado el contrato de formación, ¿es posible aplicar alguna otra bonificación?

Sí, al finalizar el contrato de formación si se transforma en indefinido será posible aplicar una bonificación en la cuota empresarial a la Seguridad Social.

Esta bonificación será de:

-

128 euros al mes (para hombres), lo que supone 1.536 euros al año.

-

147 euros al mes (para mujeres), lo que equivale a 1.764 euros al año.

¿Qué ocurrió con los contratos de formación vigentes antes de la Reforma Laboral?

No te preocupes. Si diste de alta un contrato de formación antes de que se publicase el Real Decreto Ley 32/2021, las condiciones y legislación de ese contrato inicial son las que marcan las condiciones durante su vigencia.

Ese contrato habrá continuado desarrollándose según las anteriores condiciones recogidas en el artículo 11 del Estatuto de los Trabajadores, así lo establece la Disposición Transitoria Primera de la Reforma Laboral.

Eso sí, tras la entrada en vigor del Real Decreto Ley 32/2021, el SEPE publicó unas instrucciones para la tramitación del contrato de formación, que incluyeron una novedad importante: se elimina la solicitud de autorización previa para el contrato de formación en alternancia.

Esto está suponiendo una gran ventaja, ya que el contrato de formación se puede realizar de forma inmediata.

¿Cuándo entraron en vigor los cambios para el contrato de formación en alternancia?

El 30 de marzo de 2022 entró en vigor la nueva reforma laboral.

Desde el 30 de marzo de 2022 los contratos de formación comenzaron a realizarse con los nuevos requisitos y características dispuestos en el RD Ley 32/2021.

¿Se puede firmar un contrato de formación en modalidad de teletrabajo?

Antes de finalizar, es importante aclarar esta cuestión: ¿se puede firmar un contrato de formación en modalidad de teletrabajo?

La respuesta no es sencilla, ya que un contrato de formación debe combinar formación teórica y actividad laboral, lo que generalmente implica la presencia física en la empresa. Sin embargo, ¿qué ocurre si la empresa trabaja a distancia?

Según la Ley 10/2021 (artículo 3), en los contratos de formación únicamente se podrá firmar un acuerdo de trabajo a distancia cuando se garantice como mínimo un 50% de servicios en la modalidad presencial.

Por ejemplo, en un contrato a tiempo completo con una jornada laboral de 40 horas durante el primer año:

- 26 horas estarán dedicadas al trabajo (de la cuales hasta 6 horas podrían realizarse en modalidad de teletrabajo).

- 14 horas se destinarán a la formación.

Teniendo en cuenta que el 50% de la jornada de trabajo en un contrato de formación se tiene que hacer de manera presencial, las horas durante el primer año no alcanzarían el 30%, que supondrían 7,8 horas.

En este caso, aunque se trabaje desde casa no se considera teletrabajo, ya que no supera el 30% de la jornada a distancia.

A partir del segundo año, si se alcanza o supera este 30% será obligatorio firmar un Acuerdo de Teletrabajo.

¿Quieres hacer un contrato de formación en alternancia?

Nuestro centro, Grupo2000, está acreditado por el Servicio Público de Empleo Estatal para impartir la formación de Catálogo de Especialidades formativas del Sistema Nacional de Empleo.

Si deseas realizar un contrato de formación en alternancia en 2025 te recomendamos contactar con nosotros antes de hacer ninguna gestión para que podamos asesorarte adecuadamente durante todo el proceso.

Nuestro equipo especialista en el contrato de formación se encargará de hacer todas las gestiones necesarias por ti.

Estamos a tu disposición en el teléfono 958 80 67 60 o en nuestro chat online.

Descarga la Guía del contrato de formación en alternancia

Si tienes dudas sobre cómo formalizar un contrato de formación en alternancia, ¡descarga nuestra Guía del contrato de formación!

En ella encontrarás la solución a todas tus respuestas. Para descargarla debes rellenar el formulario que encontrarás mas abajo. Después, recibirás la Guía completa en tu email.

¡IMPORTANTE! Como ya comentamos, las bases y tipos de cotización para 2025 aún se desconocen (no han sido publicadas), por lo que no podemos confirmar las cuantías exactas que se aplicarán.

Encontrarás las bases y tipos de cotización del contrato de formación durante 2024.

¿Tienes alguna duda sobre el contrato de formación? Déjanos un comentario más abajo. ¡Gracias!