¿Cómo hacer el registro retributivo para adaptarse al RD 902/2020?

En este post abordamos una importante cuestión: ¿cómo hacer el registro retributivo para adaptarse al RD 902/2020?

Con el inicio de 2024 las empresas se enfrentan a una nueva obligación: actualizar el registro retributivo para reflejar todos los detalles salariales del pasado 2023.

Es decir, en el presente año, las empresas deben contar con el registro retributivo correspondiente al ejercicio fiscal de 2023.

Esta obligación de mantener un registro retributivo se estableció en abril de 2021 y afecta a todas las empresas, independientemente de su volumen de plantilla.

En este artículo te explicamos todo lo que debes saber sobre el registro retributivo y detallamos los elementos que debe contener el tuyo para cumplir con el RD 902/2020 y RD Ley 6/2019.

Además, compartimos el modelo de registro retributivo publicado por el Ministerio de Igualdad.

¡IMPORTANTE! Queremos recordarte que en mayo de 2023, la Comisión Europea aprobó la Ley de Transparencia Salarial, diseñada para fortalecer el principio de igualdad salarial entre mujeres y hombres.

Esta Directiva Europea entró en vigor en junio del año pasado, y los Estados miembros deberán transponerla antes del 7 de junio de 2026.

La ley obligará a publicar el salario en las ofertas de empleo y exigirá a las empresas que apliquen la igualdad en cuanto a los sistemas de evaluación y clasificación de empleos.

Habrá que esperar hasta su transposición en nuestro país para conocer cómo cuál será su impacto específico en las empresas.

¿Qué es un registro retributivo?

El RD Ley 6/2019 modificó en su día el artículo 28.2 del Estatuto de los Trabajadores para introducir una nueva obligación para las empresas: el registro salarial.

El registro retributivo es un documento que debe contener toda la información salarial de la empresa, presentando de manera detallada y desglosada las retribuciones de hombres y mujeres en la plantilla.

El fin de este registro es garantizar la transparencia de las retribuciones y facilitar el acceso a esta información, independientemente del tamaño de la empresa.

En el registro retributivo se deben detallar todas las compensaciones salariales incluso las correspondientes al personal directivo y a los altos cargos.

Este registro debe renovarse cada año e incluir todas las remuneraciones percibidas por la plantilla entre el 1 de enero y el 31 de diciembre del año anterior.

Es decir, el registro retributivo de 2024 deberá contener todas las retribuciones que hayan recibido las personas trabajadoras de la empresa a lo largo del año 2023.

Además, en caso de producirse modificaciones sustanciales en las retribuciones de la plantilla, el registro retributivo también deberá actualizarse, incluso si no ha transcurrido un año natural desde la última actualización.

¿Desde cuándo debe registrar tu empresa el registro retributivo?

El registro retributivo es obligatorio desde el 14 de abril de 2021.

En consecuencia, durante 2024 todas las empresas deberán proceder a una nueva actualización para disponer de un registro retributivo adaptado al RD 902/2020 que incluya las retribuciones percibidas por la plantilla en 2023.

¿Qué se considera un trabajo de igual valor?

El artículo 4 regula la obligación de igual retribución por trabajo de igual valor, definiendo que:

Se considera un trabajo de igual valor aquel que realiza las mismas funciones, con los mismos factores y condiciones laborales y exige los mismos requisitos profesionales o de formación para su realización.

La transparencia retributiva debe reflejarse en los registros salariales, auditorías retributivas y sistemas de valoración del trabajo, como detallaremos más adelante.

Esperamos la transposición de la Ley de Transparencia Salarial de la UE a la legislación española para obligar a la divulgación de datos salariales, fomentando la igualdad de género y evitando discriminaciones en procesos de selección.

Esta información de salarios tendrá que ser de aplicación a los sistemas de evaluación y clasificación de empleos y a los anuncios de vacantes.

Así los procesos de selección se realizarían conforme a los principios de igualdad y no existiría discriminación por razón de sexo, fomentando el principio de transparencia retributiva.

¿Qué es el principio de transparencia retributiva?

El artículo 3 de la norma establece que los convenios colectivos deben integrar y aplicar el principio de transparencia retributiva, posibilitando el acceso a la información detallada sobre los elementos que componen la retribución de las personas trabajadoras.

El fin de este principio es detectar las posibles discriminaciones, ya sean directas o indirectas, en relación con las valoraciones de puestos de trabajo.

Esto se evidencia cuando, a pesar de desempeñar labores de igual valor, se percibe un salario inferior sin justificación razonable.

¿Qué empresas están obligadas a realizar un registro retributivo?

Según el artículo 5 todas las empresas tienen que elaborar un registro retributivo abarcando a todo su personal, incluyendo a personas trabajadoras pertenecientes al equipo directivo ya altos cargos.

Es muy importante destacar que están obligadas a presentar el registro retributivo todas las empresas, independientemente del número de personas empleadas que tengan a su cargo.

A pesar de que han transcurrido ya casi tres años desde la obligación de contar con un registro retributivo para todas las empresas, desde la Inspección de Trabajo vienen informando que aún existen autónomos y autónomas que desconocen la obligación de presentar este registro retributivo.

Y recuerdan que el hecho de no contar con el mismo conllevará una sanción, ya que no se estaría cumpliendo con el requerimiento.

¿Cómo se debe realizar el registro retributivo? ¿Qué datos tengo que incluir?

El registro retributivo debe contener la siguiente información desglosada por sexo:

- Salario total anual y brecha de género de este concepto.

- Salario base anual y brecha de género de este concepto.

- Complementos salariales anuales y brecha de género de este concepto.

- Percepciones extrasalariales y brecha de género de este concepto.

- Percepciones anuales por horas extraordinarias y por horas complementarias y brecha de género de este concepto.

Cada uno de estos elementos debe detallarse según la categoría profesional, grupo profesional y puesto de trabajo.

Además, tiene que establecerse la media aritmética y la mediana de lo realmente percibido por cada grupo profesional, categoría y puesto (es decir, por los puestos de trabajo de igual valor).

Importante: toda la información debe desglosarse por sexo y según la naturaleza de la retribución, incluyendo salario base, todos los complementos y percepciones extrasalariales, de forma diferenciada.

El periodo de referencia es de 1 año natural, a menos que se produzcan cambios sustanciales de alguno de los conceptos.

Se debe consultar al representante legal de las personas trabajadoras 10 días antes de elaborar el registro y antes de modificarlo.

En el caso de que se detecte alguna irregularidad o mala práctica en igualdad retributiva, la empresa debe especificar en el documento qué medidas va a aplicar para corregir la situación.

Si la empresa cuenta con más de 50 personas trabajadoras y existe una diferencia de un 25% o más entre los salarios de hombres y mujeres, en el registro salarial se debe justificar que esa disparidad no está relacionada con el género de la plantilla.

Este porcentaje podría cambiar con la transposición de la Ley de Transparencia Salarial de la UE que establece la obligación de que las empresas con una brecha salarial de un 5% tomen medidas para frenar la situación.

Asimismo, tal y como preveía la norma, se publicó en el BOE la Orden PCM/1047/2022 por la que se aprobó el procedimiento de valoración de los puestos de trabajo.

La herramienta de valoración de puestos del Ministerio de Igualdad es gratuita y tiene como fin impulsar y apoyar el cumplimiento del RD 902/2020 sobre igualdad retributiva entre mujeres y hombres.

El objetivo de la herramienta de valoración de puestos es corregir las desigualdades existentes originadas por razón de sexo.

Modelo de registro retributivo del Ministerio de Igualdad. Guía y Herramienta para generar el Registro

El Ministerio de Igualdad publicó una guía y una herramienta para generar un modelo de registro retributivo en su web.

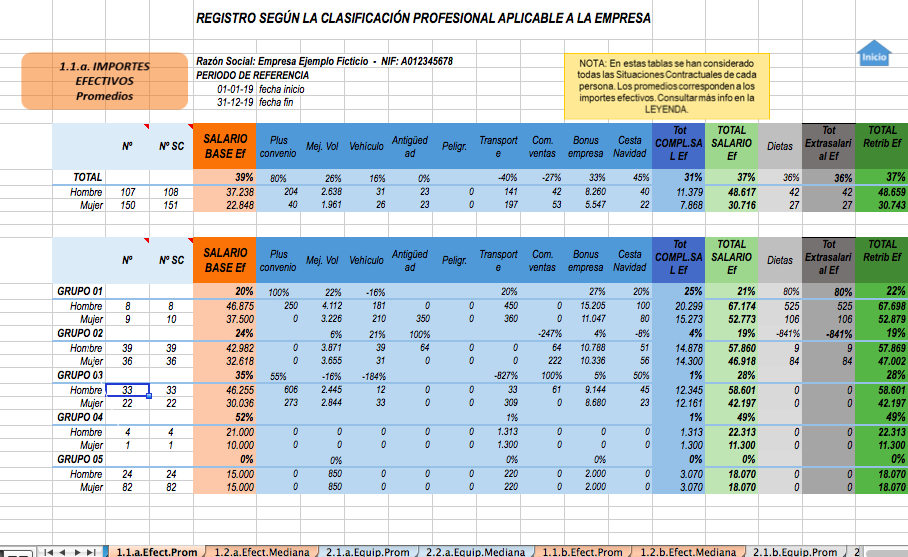

Esta herramienta es un fichero Excel donde se van detallando los diferentes conceptos que exige la norma. Una vez los hayas introducido, la tabla aplicará los cálculos necesarios para el análisis.

Se trata de un formato voluntario para elaborar tu registro retributivo, no es obligatorio por el momento.

Es un modelo elaborado por el Ministerio de Trabajo y Economía Social y el Instituto de las Mujeres del Ministerio de Igualdad. No obstante, sí sería recomendable que lo utilices si tu programa de nóminas no tiene esta función.

El modelo de registro retributivo del Ministerio se organiza en varias hojas, que podrás ver desde las pestañas inferiores o usar el acceso directo desde los botones que han puesto en la página inicial.

La información debe incorporarse en su mayoría en la hoja «Datos». También deberás cumplimentar la hoja de inicio y conceptos retributivos.

Aunque la herramienta incluye la posibilidad de insertar los importes efectivos (las retribuciones satisfechas a cada persona por cada contrato que haya tenido) y los importes equiparados (sólo el importe por el último contrato), la guía sólo considera obligatorio incluir los importes efectivos.

Estos importes deberán desglosarse por sexo, categorías, grupos profesionales o por el medio de clasificación profesional que utilice tu empresa.

Para que las cuantías puedan compararse deberás transformar las cantidades para poder comparar la duración todas deberán estar calculadas en base a años, por ejemplo.

Y para comparar las jornadas todas deberán estar calculadas en base a una jornada completa.

El registro retributivo deberá incluir la desagregación por sexo de los promedios y de las medianas de todos los conceptos que afecten a las empresas.

Deberás incluir todos los conceptos que tengan consideración de salario, salario base, complementos salariales, etc.

Cada fila debe corresponder a una persona y situación contractual. Por lo que una persona podrá aparecer en varias líneas si ha tenido varios contratos ese año.

Los importes serán los sumatorios de retribuciones efectivamente satisfechas durante el periodo de ese contrato.

Si necesitas ayuda para elaborar tu registro retributivo, contacta con nosotros. Realizamos el registro retributivo para tu empresa.

¿Qué tipo de retribuciones no tienen consideración de salario?

No tendrán consideración de salario las siguientes retribuciones:

- Indemnizaciones o suplidos por los gastos realizados como consecuencia de la actividad laboral.

- Prestaciones o indemnizaciones de la Seguridad Social.

- Los pluses de distancia y transporte.

- Indemnizaciones por traslado.

- Indemnizaciones por suspensiones o despidos.

- Dietas por alojamiento o manutención.

¿Cuál es el periodo de referencia por el que debo elaborar el Registro Retributivo?

El periodo de tiempo por el que debes realizar tu registro retributivo es por un año natural.

Deben incluirse todas las retribuciones efectivamente satisfechas y percibidas en el periodo del año natural, independientemente de su fecha de pago.

No obstante, en caso de producirse una alteración sustancial de algún elemento del registro, debería actualizarse.

Una alteración será sustancial si:

- Afecta a toda la plantilla.

- Tiene carácter colectivo.

- Afecta a la política retributiva de la empresa.

¿Qué personas debo incluir en el Registro Retributivo?

Debes incluir en el Registro Retributivo a todas las personas trabajadoras en Régimen General de tu empresa.

La guía del Ministerio de Igualdad aclaró en su momento que deberán quedar incluidas todas las personas trabajadoras por cuenta ajena, cualquiera que sea la modalidad de su contrato y en tanto el contrato está en vigor, en cualquier momento del Periodo de Referencia, y hayan percibido alguna retribución en dicho periodo.

¿Debo realizar el registro retributivo si todos los trabajadores de mi empresa son del mismo sexo?

Sí, aunque todas las personas trabajadoras de tu empresa sean hombres o mujeres tienes igualmente la obligación de realizar el registro retributivo.

La norma hace extensiva esta obligación a todas las empresas y no hace distinción en estos casos.

Además, lo que pretende esta iniciativa es visualizar este tipo de situaciones para que las empresas sean conscientes de que su plantilla está formada por personas del mismo sexo y poco a poco vayan integrando personas del sexo contrario.

¿Si en mi empresa sólo tengo un trabajador o trabajadora también estoy obligado a realizar un registro retributivo?

Así es. Como comentamos, todas las empresas están obligadas a realizar un registro retributivo, independientemente del número de personas trabajadoras.

Si sólo tienes una persona contratada en tu empresa igualmente tendrás que realizar el registro retributivo de forma obligatoria puesto que la normativa no hace ningún tipo de excepción, recoge esta obligación para todas las empresas.

Al igual que a ti, nos parece que en este tipo de situaciones no tiene mucho sentido que exista un registro retributivo, pero por el momento la norma no te excluye, así que te recomendamos prepararlo por si acaso.

¿Qué trabajadores tendrán acceso al registro retributivo?

Las plantillas podrán acceder al registro retributivo a través de los representantes legales de los trabajadores, teniendo derecho a conocer su contenido.

En el caso de que no exista representación legal, la información que se facilitará se limitará a las diferencias porcentuales que existiesen en las retribuciones entre hombres y mujeres. Que se deberán desglosar según la naturaleza de la retribución y clasificación.

¿Cómo debe hacerse el registro retributivo si se exige auditoría retributiva?

Las empresas obligadas a realizar un Plan de igualdad tienen que incluir en él una auditoría retributiva para comprobar si se cumple el principio de igualdad entre hombres y mujeres en materia salarial.

En el caso de que la empresa deba realizar esta auditoría retributiva, el registro retributivo debe reflejar también las medias aritméticas y medianas de las agrupaciones de los trabajos de igual valor en la empresa, aunque pertenezcan a diferentes clasificaciones profesionales, desglosados por sexo.

Asimismo, se debe añadir una justificación cuando haya una diferencia entre la media aritmética o la mediana de las retribuciones totales en la empresa de los trabajadores de un 25% o más respecto a hombres y mujeres.

En nuestro artículo sobre cómo se realiza un plan de igualdad podrás encontrar más información sobre el plan de igualdad, la auditoría retributiva y las empresas obligadas.

Si necesitas ayuda, te recomendamos nuestro Curso Sistema de Retribución en la empresa. Incluye Registro Retributivo.

En él aprenderás a realizar una valoración de puestos de trabajo y conocerás todos los tipos de retribución que existen.

Además, sabrás cómo diseñar políticas retributivas para tu empresa y cómo crear un Registro Retributivo adaptado al RD 902/2020.

¿Qué sanciones pueden aplicarme si no dispongo del registro retributivo?

La ausencia del registro retributivo puede dar inicio a acciones administrativas y judiciales y/o a la aplicación de sanciones por discriminación.

Las empresas que falseen o no realicen el registro retributivo pueden ser sancionadas según el régimen de infracciones y sanciones de la LISOS, en función de la gravedad de los hechos.

Para las infracciones más graves se pueden imponer sanciones de entre 7.501 y 225.018 euros.

Detallamos cuáles podrían ser las multas que sufra tu empresa, a continuación.

Las sanciones varían dependiendo del tamaño de la empresa y de la existencia o no de desigualdad dentro de la misma.

Para las empresas con menos personas trabajadoras las sanciones impuestas incurrirían en una multa menor. Mientras que las empresas que tengan contratados un mayor número de empleados sufrirán multas más elevadas.

Estas multas pueden variar de la siguiente manera:

- Las infracciones leves rondarían las multas de entre 626 y 1.250 euros.

- Las infracciones graves podrían suponer multas de entre 1.251 y 3.125 euros.

- Las infracciones muy graves estarían sancionadas con multas de entre 3.126 y 6.250 euros.

Las multas podrían incrementarse en caso de que se estén produciendo desigualdades entre las personas trabajadoras de una empresa.

Por ejemplo, las sanciones serían mayores si dos personas empleadas realizan el mismo puesto en la empresa, pero una de ellas está recibiendo un sueldo menor que su compañero/a.

En este caso y, tras la entrada en vigor del nuevo marco sancionador de la LISOS 10/2021, las sanciones laborales se dividen de la siguiente forma:

- Las infracciones leves supondrían entre 70 y 750 euros.

- Las infracciones graves rondarían multas de entre 751 y 7.500 euros.

- Las infracciones muy graves oscilarían en multas de entre 7.501 y 225.018 euros.

Seguiremos muy atentos a los futuros desarrollos de esta obligación para las empresas y te ofreceremos toda la información en nuestro blog.

¿Ya has elaborado tu Registro Retributivo? Nos encantará conocer tu opinión, déjanos un comentario más abajo. ¡Gracias!